[ตอนที่ 75] บทความแปลหนังสือ Price Pattern : Martin Pring on Price Patterns

15. รูปแบบกราฟแท่ง Key Reversal Bars, Exhaustion Bars, และ Pinocchio Bars

รูปแบบกราฟแท่ง Key Reversal Bars

รูปแบบกราฟแท่ง key reversal bar พัฒนาขึ้นหลังจากราคามีการไล่ขึ้นหรือปรับลดลงเป็นระยะเวลายาวนานและบ่งบอกถึงลักษณะการเคลื่อนไหวแบบ exhaustion ที่แข็งแกร่งมากจากกลุ่มที่คุมตลาด แต่ก่อนที่รูปแบบราคาจะกลายเป็นกราฟแท่ง key reversal bars ที่แข็งแกร่งจริงๆ มันจะต้องนำด้วยลักษณะการเร่งตัวของแนวโน้มที่บางครั้งดูคล้ายปรากฏการณ์ parabolic เกิดขึ้นมาก่อนระยะหนึ่ง

ลักษณะพื้นฐาน

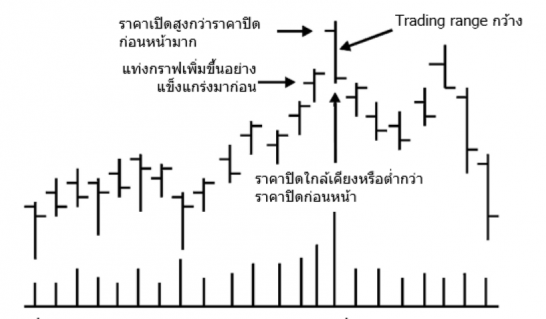

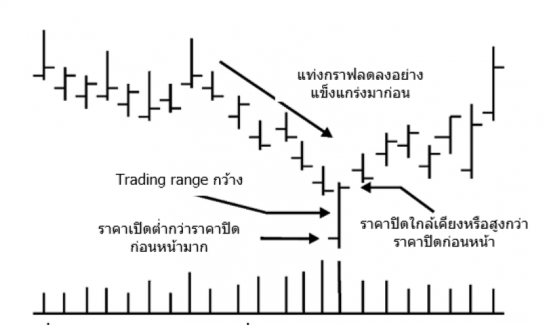

รูปแบบคลาสสิกของกราฟแท่ง Key Reversal Bar มีลักษณะดังต่อไปนี้ :

1. ราคาเปิดขึ้นตามทิศทางของแนวโน้มเดิมอย่างแข็งแกร่ง ซึ่งตามอุดมคติแล้ว เราจะเห็นการเปิดแบบนี้เป็น gap อยู่บนกราฟ

2. กรอบราคาหรือ trading range มีขนาดกว้างมากเมื่อเทียบกับของแท่งกราฟที่เกิดก่อนหน้า

3. ราคาปิดใกล้เคียงหรือต่ำกว่าราคาปิดก่อนหน้านี้สำหรับการกลับตัวบนแนวโน้มขาขึ้น และสูงกว่าหรือใกล้เคียงราคาปิดก่อนหน้าสำหรับการกลับตัวบนแนวโน้มขาลง

4. ถ้ามีปริมาณการซื้อขายควรเป็นปริมาณซื้อขายสูงสุดหรือปริมาณวิกฤติ

รูปที่ 15-1 และ 15-2 เป็นตัวอย่างของ key reversal bar 2 แบบ แบบแรกเป็น key reversal barที่ด้านบน ส่วนอีกรูปเป็น key reversal barที่ด้านล่าง (top/bottom)

รูปที่ 15-1 รูปแบบกราฟ Key Reversal Bar ที่ด้านบน

รูปที่ 15-2 Key Reversal Bar ที่ด้านล่าง

[ตอนที่ 76] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

จิตวิทยาพื้นฐาน

การเปิดรูปแบบของแท่งกราฟ key reversal bar ด้วยราคาที่แข็งแกร่งแสดงว่ากลุ่มที่ควบคุมตลาดกำลังมีการตอบสนองต่อสถานการณ์อย่างปัจจุบันทันด่วน สำหรับที่ด้านบน ผู้ซื้อได้ซื้อด้วยความโลภในราคาระดับ new highของตน และที่ด้านล่างผู้ขายก็ขายในราคาต่ำสุดด้วยกลัวถึงขีดสุดเช่นกัน การเปิด gap ที่ด้านใดด้านหนึ่งมักมาจากการได้รับข่าวดีหรือข่าวร้ายที่ไม่ได้คาดฝันมาก่อน การเคลื่อนไหวของตลาดที่ตอบสนองต่อแนวโน้มที่พัฒนาขึ้นล่วงหน้านี้มีความสำคัญต่อการประเมินภาพทางเทคนิคในระยะสั้น อย่างเช่นถ้าบริษัทมีการประกาศรายได้สูงกว่าที่คาดการณ์เอาไว้อาจทำให้ราคาเปิดกระโดดเป็น gap ขึ้นไปในตอนแรก แต่ถ้าพอถึงช่วงท้ายๆ ของวันแล้วราคามันร่วงกลับมาอยู่ใกล้หรือต่ำกว่าระดับราคาปิดก่อนหน้านี้เพียงเล็กน้อย นั่นก็แปลว่าถึงจะมีข่าวดีแต่มันก็ไม่ได้ช่วยให้ราคาเพิ่มขึ้น และเพราะก่อนเกิดแท่งกราฟรายวันของ key reversal day ราคาจะมีแนวโน้มขาขึ้นที่แข็งแกร่งมาก่อน มันจึงเป็น gap ครั้งสุดท้ายจริงๆ ของผู้ซื้อที่เป็นพวกนักลงทุนที่อ่อนแอและไม่ทราบข้อมูลของตลาดรวมถึงยังเป็นผู้ที่ชอบตอบสนองต่อข่าว "ใหญ่" เสมอ นอกจากนี้ระยะแรกของการฟอร์มรูปแบบของแท่งกราฟยังเป็นระยะถอนตัวสำหรับพวกขาย short ซึ่งหลายคนจะแตกตื่นรีบปิดสถานะที่ถืออยู่อย่างบ้าคลั่งใน หลังจากนั้น อะไรจะเกิดขึ้น? ถ้าหากข่าวดียังไม่สามารถดันราคาให้สูงขึ้นไปได้

สำหรับที่ด้านล่าง ซึ่งมีการเปิด gap ลงต่ำกว่าราคาปิดของวันก่อนหน้าเพราะความตระหนก คนเปิดสถานะ long ที่ไม่รู้เรื่องข่าวภายในของตลาดจะรีบปิดสถานะของตัวเองก่อน ในขณะที่พวกขาย short ก็เริ่มโดดเข้ามาเปิดสถานะใหม่ด้วยความมั่นใจอย่างเต็มเปี่ยมว่าราคาจะต้องลงต่อแน่ๆ เรารู้กันอยู่แล้วว่าราคาจะลดลงต่อไปเรื่อยๆ เพียงแต่ยังไม่รู้ว่าราคาจะลงต่ำที่สุดถึงเท่าไหร่และเมื่อไหร่จะไปถึงราคานั้น แต่เมื่อตอนท้าย ราคาดีดตัวกลับไปอยู่ระดับใกล้เคียงกับราคาปิดก่อนหน้านี้ พวกขา short ที่ประมาทจะถูกล็อกไว้ในราคาที่ต่ำกว่า แต่ราคาไม่ร่วงต่อเพราะการปิดสถานะ long นั้นก็เสร็จสิ้นสมบูรณ์ไปแล้ว และพวกขา shorts จะถูกบังคับให้ปิดสัญญา ซึ่งเป็นเรื่องที่อยู่นอกเหนือจากความคาดคิด เพราะพวกเขาคาดหวังเอาไว้ว่าข่าวร้ายๆ ที่ทำให้การเปิด gap ต่ำกว่าเดิมนี้น่าจะทำให้ราคาร่วงลงต่อไปได้อีก แต่อะไรจะเกิดขึ้น?ถ้าข่าวร้ายไม่สามารถบังคับให้มีการปิดสถานะได้อีกต่อไป

Trading rang ที่กว้าง หรือ wide-bar มีความสำคัญมากในลักษณะของ key reversal bar เพราะมันเป็นความผันผวนที่บ่งบอกถึงจุดกลับตัวของตลาด เมื่อราคาเปิดมีทิศทางไปตามแนวโน้มเดิมอย่างแข็งแกร่งโดยมี trading range กว้าง แล้วสุดท้ายก็กลับมาปิดในราคาที่ใกล้เคียงกับราคาเปิด นั่นแหละที่มีหมายความว่าคนจำนวนมากถูกล็อคให้อยู่ในสถานะขาดทุน ยิ่งปริมาณการซื้อขายเพิ่มมากขึ้นเท่าไหร่ ก็ยิ่งมีคนติดอยู่มากขึ้นเท่านั้น มันยังเป็นการบอกว่าผู้ซื้อในแนวโน้มขาขึ้นพยายามดันราคาให้สูงขึ้น แต่สามารถทำได้เพียงชั่วคราวเท่านั้นเพราะหมดแรงไปเสียก่อน ในตอนท้ายของแท่งกราฟ ราคาปิดจะเปลี่ยนแปลงจากราคาปิดของวันก่อนหน้าเพียงเล็กน้อย และในทางกลับกันถ้าพิจารณาผู้ขายที่อยู่ในแนวโน้มขาลงมันก็จะมีลักษณะเช่นนี้เหมือนกันแต่ในทิศทางตรงข้ามเท่านั้น

เนื่องจากรูปแบบกราฟ key reversal bar เกิดขึ้นหลังจากมีการไต่ระดับราคาขึ้นไปจนแทบจะเป็นปรากฏการณ์ราคาในรูปแบบ parabolic หรือหลังจากราคามีการปรับตัวลดลงอย่างแรง ลักษณะแบบนี้นับว่าเป็นแนวโน้มที่สะท้อนอารมณ์ที่แข็งแกร่งยิ่งกว่ารูปแบบกราฟการกลับตัวทั่วไปของ one- or two bar reversal ดังนั้นผลกระทบของพวกมันจึงมีความสำคัญมากกว่าเสมอและมักยาวนานกว่าแท่งกราฟปกติ 5 ถึง 10 แท่ง

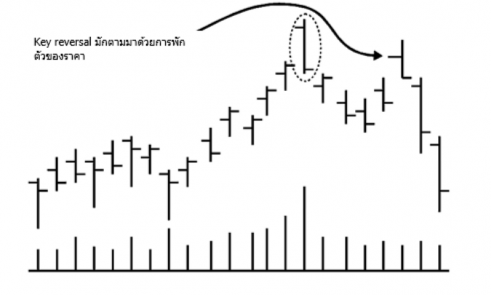

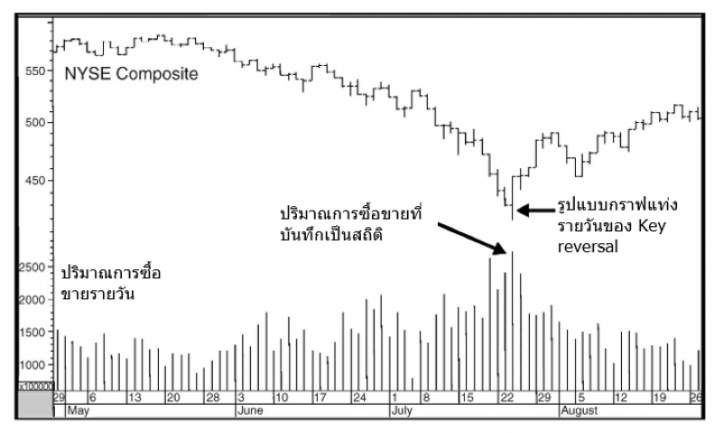

ถัดจากรูปแบบกราฟแท่ง key reversal bar มักตามมาด้วยการกลับตัวอย่างรุนแรงในแนวโน้ม ซึ่งเป็นการพักตัวของราคาและบางครั้งมันจะเกิดขึ้นหลังจากมีแท่งกราฟผ่านไปแล้วจำนวนหนึ่ง ขอให้คุณดูตัวอย่างในรูปที่ 15-3 ซึ่งเป็นรูปแบบสำหรับด้านบน การพักตัวของราคานี้เหมือนเป็นการทดสอบราคาไปในตัว ถ้าร่วงตกลงมาเมื่อไหร่ก็แสดงว่ามันสนับสนุนการเปลี่ยนแปลงทางจิตวิทยาที่เกิดขึ้น นอกจากนี้การพักตัวของราคายังเป็นการเปิดโอกาสให้ผู้ขายที่ด้านบนรีบๆ ขายและให้โอกาสที่สองแก่ผู้ซื้อที่ด้านล่างให้กลับเข้าซื้อได้อีกครั้ง

รูปที่ 15-3 รูปแบบกราฟแท่ง Key reversal ที่มีการพักตัวของราคา

โดยปกติ key reversal bar จะอยู่ตรงระดับสูงสุดที่สุด/ต่ำที่สุด แต่ถ้ามีแท่งกราฟใดที่สูง/ต่ำเกินไปจากนี้ ก็จะถือว่ารูปแบบกราฟแท่งนี้ได้ถูกยกเลิกไปโดยปริยาย และนอกจากมันจะเป็น emotional point บนกราฟแล้วมันก็ยังมีโอกาสที่จะเป็นแนวรับ/แนวต้านที่สำคัญได้อีกด้วย ซึ่งจะเป็นการที่ฉลาดมากถ้าคุณจะตั้งจุดหยุดขาดทุนหรือ stop loss ไว้ที่ระดับนี้ โดยจุด stop lossถ้าเป็นกรณีของด้านบน มันจะอยู่เหนือ key reversal bar เล็กน้อย แต่ถ้าเป็นกรณีของด้านล่าง มันก็จะอยู่ต่ำกว่า key reversal bar เล็กน้อย

[ตอนที่ 77] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

ตัวอย่างที่เกิดขึ้นในตลาด

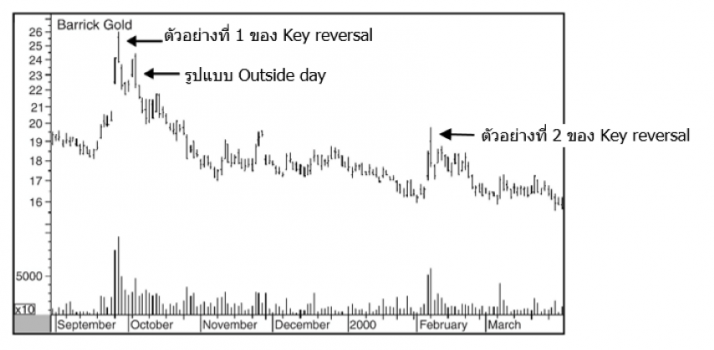

ด้านซ้ายของ Chart 15-1 ของ Barrick Gold เป็นตัวอย่างคลาสสิกของรูปแบบกราฟแท่งของ key reversal bar เราจะเห็นวิธีการที่ราคาไต่ระดับขึ้นไปอย่างรวดเร็วในเวลาสั้นๆ จนถึงจุดวิกฤติพร้อมกับมีปริมาณการซื้อขายหนาแน่นมากมาสนับสนุน หนำซ้ำยังมี trading range ที่กว้างรวมอยู่ด้วย ราคาเปิดจะอยู่ใกล้ราคาสูงสุดมาก และเพราะเรารู้อยู่แล้วว่า key reversal bar จะตามมาด้วยการเปลี่ยนแปลงแนวโน้มอย่างรุนแรงและมีการพักตัวของราคาในเวลาต่อมา ในกรณีนี้ เราจะเห็นการเปลี่ยนแปลงและการพักตัวบนแนวโน้มใหม่ได้อย่างชัดเจนในลักษณะที่ราคาปรับตัวขึ้นอย่างแรงในรอบการซื้อขายที่สี่และที่ห้าถัดจากการเกิดรูปแบบกราฟแท่ง key reversal และสิ้นสุดการพักตัวโดยมีสัญญาณล่วงหน้าจากรูปแบบกราฟรายวันแบบ outside day ซึ่งแท่งกราฟ one-bar เหล่านี้มีความสำคัญในระยะสั้นในฐานะเป็นกฎทั่วไป แต่บ่อยครั้งที่พวกมันถูกนับให้เป็นรูปแบบ domino แท่งแรกในการกลับตัวของแนวโน้มหลัก แต่ทั้งหมดนี้ก็ขึ้นอยู่กับการเติบโตจนถึงจุดอิ่มตัวจนเข้าสู่ภาวะเสื่อมถอยของแนวโน้มรวมกับตำแหน่งของตัวชี้วัดระยะยาว ในกรณีนี้รูปแบบกราฟแท่ง key reversal จะค้างอยู่ที่ด้านบนเป็นเวลาอย่างน้อย 6 เดือน)

Chart 15-1 กราฟรายวันของ Berrick Gold ในระหว่างปี 1999-2000

[ตอนที่ 78] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

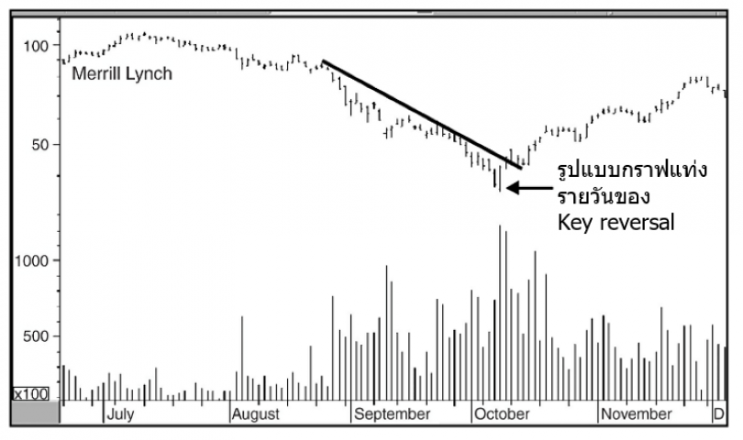

บน Chart 15-2 ของ Merrill Lynch ในปี 1998 เป็นลักษณะของ key reversal bar ที่ด้านล่าง เป็นวันที่ราคาต่ำสุดอย่างแท้จริง ถือว่าเป็นกรณีคลาสสิกของ key reversal bar ที่เกิดขึ้นพร้อมกับมีปริมาณการซื้อขายค่อยๆ เพิ่มขึ้นในขณะที่ราคาหุ้นถึงจุดต่ำสุด ถึงแม้ว่ามันอาจจะดูเหมือนเป็นการสร้างเส้นแนวโน้มขาลงขนาดเล็ก แต่เมื่อเส้นแนวโน้มนี้ถูกละเมิดขึ้นไปก็เป็นการยืนยันสัญญาณกลับตัวที่ส่งมาจาก keyreversal bar อย่างแท้จริง อันที่จริงถ้าเราดูจากแค่ตัวกราฟ เราจะไม่มีทางรู้เลยว่าตอนนี้ตลาดหมีอยู่ในภาวะต่ำสุดแล้ว เพราะมันเพียงแค่บอกว่ามีโอกาสที่จะไล่ระดับราคาขึ้นไปเท่านั้น และเมื่อดูที่ปริมาณการซื้อขายที่มากเป็นพิเศษ นั่นก็บอกเราเพียงว่า key reversal bar นี้อาจเป็นการกลับตัวของแนวโน้มที่ใช้เวลานานกว่าปกติ 5 ถึง 10 วัน แต่มันอาจมีการแย้งว่าตลาดโดยรวมถึงจุดต่ำสุดได้ในวันเดียวเพราะลักษณะของรูปแบบนี้เกิดขึ้นพร้อมกับมีปริมาณการซื้อขายมารองรับเป็นการส่งสัญญาณว่าราคาหุ้นถึงจุดต่ำสุดในตลาดหมีแล้ว

อีกอย่างหนึ่ง ถ้าคุณมองดีๆ คุณจะเห็นว่ากราฟแท่งนี้มีโอกาสเป็น outside day ได้มากกว่ากราฟแท่ง key reversal bar เสียด้วยซ้ำ เพราะราคาปิดของมันอยู่สูงกว่าราคาปิดเดิมมาก นี่เป็นจุดที่มีความหมายเนื่องจากเราให้ความสำคัญกับการระบุปรากฏการณ์ทางเทคนิคที่สะท้อนถึงการเปลี่ยนแปลงทางจิตวิทยาที่สำคัญอย่างมาก แต่ที่จริงแล้ว แท่งกราฟพวกนี้ไม่สนหรอก ว่ามันจะถูกเรียกว่าอะไร

Chart 15-2 กราฟรายวันของ Merrill Lynch ในปี 1998

Chart 15-3 กราฟรายวันของ NYSE Composite ในปี 2002

[ตอนที่ 79] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

รูปแบบกราฟแท่ง Exhaustion Bars

รูปแบบกราฟแท่ง Exhaustion bars พัฒนาขึ้นหลังจากราคามีการเคลื่อนที่ขึ้น/ลงอย่างรุนแรงจริงๆ และเป็นรูปแบบหนึ่งของ key reversal รวมถึงเป็นรูปแบบที่เปลี่ยนแปลงบน one-bar island reversal ซึ่งอธิบายไว้ในบทที่ 12 อย่างไรก็ตาม รูปแบบกราฟพวกนี้ต่างมีลักษณะเฉพาะที่แตกต่างกันมากพอที่จะแยกไปตามประเภทของตัวเอง

ลักษณะพื้นฐาน

ข้อกำหนดสำหรับกราฟแท่ง exhaustion bar มีดังนี้ :

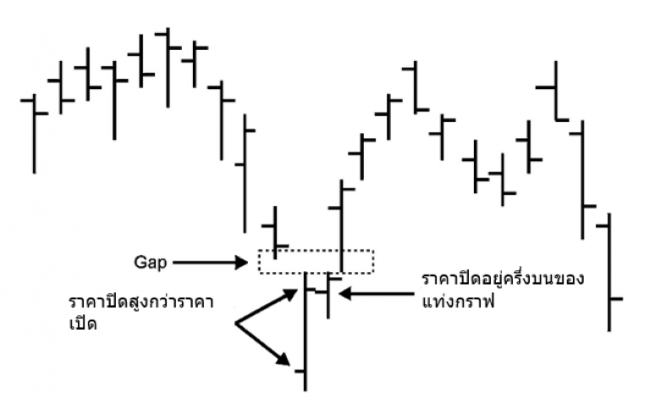

1. ราคาเปิดขึ้นด้วย gap ขนาดใหญ่ในทิศทางของแนวโน้มเดิมซึ่งโดยทั่วไปจะมีความแข็งแกร่งมาก

2. Trading range ของแท่งกราฟกว้างมากเมื่อเทียบกับแท่งกราฟที่เกิดขึ้นก่อนหน้า และตามกฎทั่วไปแล้วมันจะกว้างกว่า trading range ของรูปแบบ key reversal มาก

3. ราคาเปิดอยู่ในครึ่งล่างของแท่งกราฟในแนวโน้มขาลง และครึ่งบนของแท่งกราฟในแนวโน้มขาขึ้น กล่าวอีกนัยหนึ่ง อารมณ์ตลาดที่พุ่งสุดขีดที่สุดอยู่ที่หรือใกล้จุดเริ่มต้นของของแท่งกราฟมากที่สุด

4. ราคาปิดควรอยู่ทั้งที่เหนือราคาเปิดและครึ่งบนของแท่งกราฟในแนวโน้มขาลง หรืออยู่ต่ำกว่าราคาเปิดและครึ่งล่างของ แท่งกราฟในแนวโน้มขาขึ้น ซึ่งแสดงให้เห็นเล็กๆ น้อยๆ ว่าสภาพอารมณ์ของตลาดได้เริ่มกลับตัว อย่างน้อยในช่วงการฟอร์มตัวของแท่งกราฟ

5. รูปแบบกราฟแท่ง exhaustion bar ที่สมบูรณ์จะยังคงมี gap ที่ทางซ้าย ซึ่งแตกต่างจาก key reversal bar ที่ไม่มี gap หรือมี gap ที่ขนาดเล็กมาก

ตัวอย่างของ exhaustion bars สำหรับทั้งที่ด้านล่างและด้านบนเป็นไปตามรูปที่ 15-4 และ 15-5 ลักษณะของมันแตกต่างจากรูปแบบ one bar island reversal (ดูบทที่ 12) เนื่องจากมันไม่มี gap ระหว่างตัวของมันกับแท่งกราฟที่อยู่ถัดไป นอกจากนี้ราคาเปิดและราคาปิด ใน one-bar island มักจะอยู่ใกล้กันและค่อนข้างใกล้กับ gap

รูปที่ 15-4 รูปแบบกราฟแท่ง Exhaustion bar ที่ด้านล่าง

รูปที่ 15-5 รูปแบบกราฟแท่ง Exhaustion bar ที่ด้านบน

[ตอนที่ 80] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

จิตวิทยาพื้นฐาน

เวลาที่คุณพยายามระบุรูปแบบของ exhaustion bar บนกราฟ ให้มองหาแนวโน้มที่แข็งแกร่งมากซึ่งตามมาด้วยแท่งราคาที่มี trading range กว้างและมีรูปแบบการเคลื่อนไหวรุนแรงที่สุด โดยมีหลักการว่าแท่งกราฟที่เปิดด้วย gap ขนาดใหญ่และปิดในทิศทางตรงกันข้ามกับราคาเปิดเป็นการกลับตัวของแนวโน้มในเชิงจิตวิทยา ตัวอย่างเช่น ที่จุดต่ำสุดของตลาด เราเข้าสู่ exhaustion bar ที่เกิดขึ้นหลังจากการลดลงอย่างรุนแรง ซึ่งในกราฟรายวัน มันอาจเป็นรูปแบบของราคาที่ต่ำพอประมาณ อย่างต่อเนื่องเป็นเวลา 5 ถึง 10 วัน จากนั้นก็มักจะเห็นเป็นแท่งกราฟที่มี trading range กว้าง มี gap ขนาดใหญ่ในขณะที่ราคาเปิดอยู่ในครึ่งล่างของ exhaustion bar นี่แสดงว่าสิ้นสุดตลาดหมีในเชิงจิตวิทยาและผู้ขายอยู่ในการควบคุมอย่างแท้จริง อย่างไรก็ตามมันก็มีราคาที่มักร่วงลงหนักหลังจากการเปิดช่วงการซื้อขายแต่ท้ายสุดมันก็กลับดีดตัวขึ้นมาปิดในครึ่งบนของแท่งกราฟ นี่อาจเป็นการบอกใบ้ว่าการขายสิ้นสุดแล้วจริงๆ และผู้ซื้อกลับมาส่งคำสั่งซื้อ (ควบคุมตลาด) trading range ที่มีปริมาณการซื้อขายมากมารองรับ ยังบอกถึงการกลับเข้ามาซื้ออย่างบ้าคลั่งในครั้งนี้ ส่วนที่ด้านบนของตลาด ก็แสดงจิตวิทยาพื้นฐานที่เหมือนกัน เพียงแต่มีความละโมบเข้ามาแทนที่ความกลัวและราคาเปิด/ปิดจะตรงกันข้ามกัน

ตัวอย่างที่เกิดขึ้นในตลาด

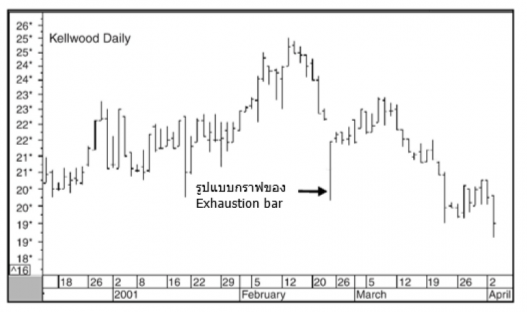

Chart 15-4 แสดงรูปแบบ exhaustion bar ในกราฟรายวันของ Kellwood ซึ่งจะเห็นว่าก่อนหน้านั้นจะมีการปรับตัวลงอย่างแรงในระยะสั้นๆ จนถึงจุดกลับตัว และมีการไล่ราคาเล็กๆ แทรกอยู่ในแนวโน้มที่กำลังลดลงอย่างต่อเนื่อง มีลักษณะของการย่อตัวของราคาในระหว่างทาง อย่างเช่น gap เปิดลง, ราคาต่ำสุดอยู่ต่ำกว่าราคาเปิดของแท่งกราฟ และราคาปิด อยู่ในส่วนครึ่งบนของแท่งกราฟ กล่าวโดยทั่วไป ก็คือ มันจะดีกว่าถ้าการเปิดของราคาจะอยู่ตรงส่วนล่างของแท่งกราฟ แต่มันก็ได้ชดเชยด้วย trading range ที่มีความกว้างมากที่สุดแล้ว

Chart 15-4 กราฟรายวันของ Kellwood ระหว่างปี 2000-2001

[ตอนที่ 81] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

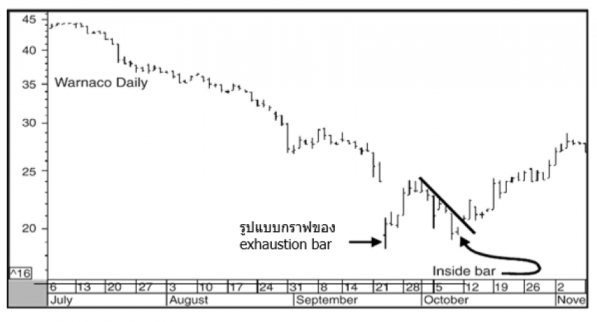

ใน Chart15-5 ของ Warnaco มีลักษณะของการย่อตัวของราคาในระหว่างทาง ที่มีความสัมพันธ์ของ open-close แบบตรงกันข้ามกัน ในกรณีนี้การเปิด gap ลงตามที่เห็นในกราฟถือว่าเป็นประสบการณ์น่ากลัวที่สุดสำหรับคนที่เปิดสถานะ longs เพราะในวันที่เกิดรูปแบบ exhaustion barมีราคาปิดในคืนก่อนอยู่ที่ $24 แต่แล้วก็มาเปิด gap ด้วยราคาที่ร่วงลงที่ $19 ...ต่างกันตั้ง $5 !

Chart 15-5 กราฟราคารายวันของ Warnaco

gap ที่อยู่บนกราฟราคาระหว่างวัน หรือ Intraday Chart จะพัฒนาขึ้นตอนเปิดช่วงการซื้อขายเสมอ เพราะมันมีการเปลี่ยนแปลงทางจิตวิทยาในชั่วข้ามคืน ซึ่งหมายความว่า exhaustion bars มักจะมีอยู่ทั่วไปในกราฟระยะที่สั้นมาก

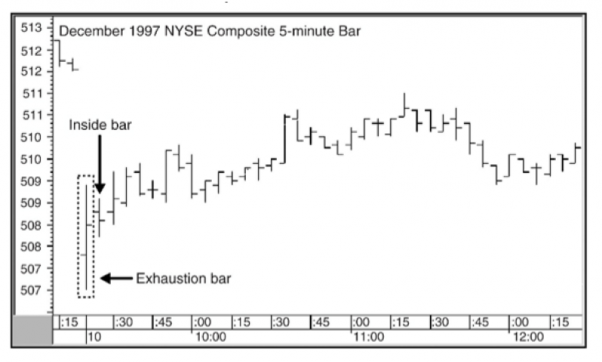

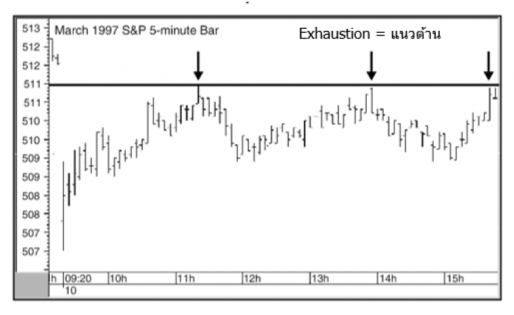

Chart 15-6แสดง exhaustion bar สำหรับ NYSE Composite ซึ่งมีลักษณะทั้งหมดรวมอยู่ด้วยกัน อย่างเช่น gap ขนาดใหญ่, ราคาปิดสูงกว่าราคาเปิด, Trading range กว้าง และอื่นๆ นอกจากนี้มันยังตามมาด้วย รูปแบบกราฟแท่ง inside bar ซึ่งเป็นหลักฐานเพิ่มเติมที่ยืนยันว่าแนวโน้มมีการเปลี่ยนแปลงแล้วแน่นอน

Chart 15-6 กราฟแท่งราย 5 นาที ของ NYSE Composite

[ตอนที่ 82] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

รูปแบบกราฟแท่ง Pinocchio Bars

ลักษณะพื้นฐาน

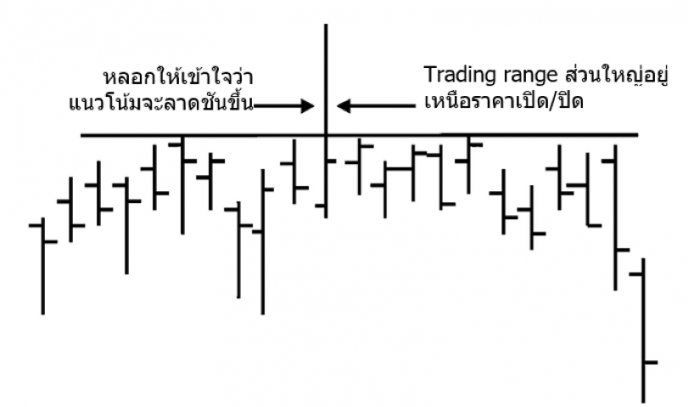

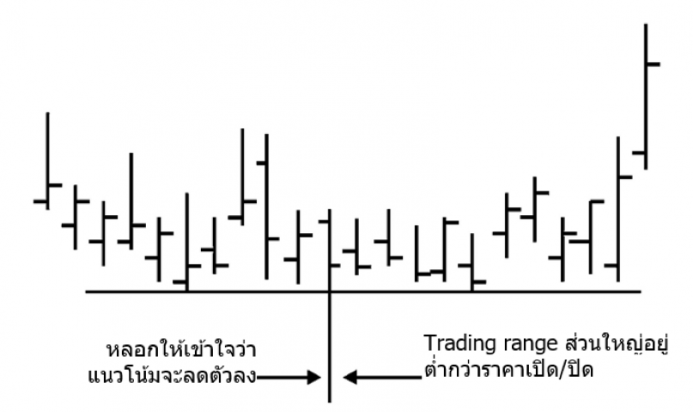

เป็นรูปแบบทั่วไปของ exhaustion bars ที่การเปิด/ปิดของหลักทรัพย์ไม่ค่อยคึกคัก แต่ในระหว่างนั้นที่ด้านบน ราคามีการฝ่าขึ้นไปอยู่เหนือ trading range , เส้นแนวต้าน หรือเส้นแนวโน้มอยู่ชั่วขณะจากนั้นก็ร่วงกลับลงมาอยู่ต่ำกว่า ซึ่งในทางกลับกันสำหรับที่ด้านล่าง ราคามีการทะลุลงไปอยู่ต่ำกว่า trading range , เส้นแนวต้าน หรือเส้นแนวโน้มอยู่ชั่วคราว จากนั้นก็ดีดตัวกลับขึ้นไปอยู่สูงกว่า ถ้าเป็นรูปแบบอย่างนี้ ผมจะเรียกมันว่า รูปแบบกราฟแท่ง Pinocchio bars เพราะเป็นรูปแบบที่หลอกให้เราเข้าใจไปผิดทิศทาง ตัวอย่างแสดงอยู่ในรูปที่15-6 และ 15-7

รูปที่ 15-6 รูปแบบกราฟแท่ง Pinocchio Barsที่ด้านบน

รูปที่ 15-7 รูปแบบกราฟแท่ง Pinocchio Bars ที่ด้านล่าง

[ตอนที่ 83] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

จิตวิทยาพื้นฐาน

รูปแบบ Pinocchio bars เป็นแท่งกราฟที่การซื้อขายส่วนใหญ่เกิดขึ้นนอกเขต trading range ของแท่งกราฟที่อยู่ก่อนหน้าและที่อยู่ถัดไป ซึ่งหมายความว่า การฝ่าแนวต้านขึ้นไปเป็นการหลอกล่อผู้ซื้อที่ประมาทให้ติดกับดักขาดทุนตามความยาวของแท่งกราฟที่ฝ่าขึ้นไป ซึ่งก็เหมือนกับคนขาย Short ที่จะติดกับดักอยู่ที่ด้านล่าง แต่อย่างไรก็ตามรูปแบบเหล่านี้อาจเกิดจาก ข้อดีในด้านความรู้สึกพื้นฐานว่ามี stop loss ที่ต่ำกว่าตลาดจำนวนมาก จากนั้นราคาจะบีบให้ผู้ถือสัญญาที่ไม่ระมัดระวังเหล่านี้ออกไปจากตลาด แล้วหลังจากนั้นราคาจะเพิ่มขึ้น ในระหว่างช่วงการซื้อขายที่กราฟราคาจะเป็นแบบ Pinocchio ก็เมื่อราคาทะลุขึ้นไปอยู่เหนือแนวต้านในแนวโน้มขาขึ้นหรือหลุดลงไปอยู่ต่ำกว่าแนวรับในแนวโน้มขาลงเป็นการชั่วคราว ผู้ซื้อหรือผู้ขายจะมีการผลักดันราคาไปในทิศทางของตนแต่ก็ไม่สำเร็จ ตัวอย่างเช่นถ้าคนมองโลกในแง่ดีเห็นราคาฝ่าแนวต้านขึ้นไปได้ พวกเขาก็จะรู้สึกว่าหลักทรัพย์นี้น่าสนใจและแนวโน้มนี้น่าจะไปต่อได้ อย่างไรก็ตามในตอนท้ายของแท่งกราฟ ราคาได้ร่วงกลับไปอยู่ต่ำกว่าแนวต้านและทำให้พวกเขาลดความคึกคักลง

เรารู้ว่าเมื่อไหร่ก็ตามที่จมูกของตัวละคร Pinocchio ยาวขึ้นเรื่อยๆ นั้นแสดงว่าเขากำลังโกหก ซึ่งในกรณีแท่งกราฟของ Pinocchio bar จมูกที่ยื่นก็คือ tradingrang ที่ยื่นไปเกินไปจากระดับแนวรับ/แนวต้านซึ่งเป็นการบอกว่าสัญญาณนั้นเป็นสัญญาณหลอกนั่นเอง นอกจากนี้เรายังสามารถบอกได้ว่ายิ่งจมูกนั่นใหญ่ขึ้นเท่าไรก็แสดงว่าการโกหกนั้นยิ่งเป็นเรื่องใหญ่โตยิ่งขึ้น ในกรณีของราคาหลักทรัพย์ที่มี trading range อยู่เหนือ (หรือต่ำกว่าที่ด้านล่าง) ราคาเปิด/ปิดมากขึ้นเท่าไหร่ สัญญาณหลอกก็ยิ่งมากขึ้นตามและมีแนวโน้มที่ราคาจะเคลื่อนไหวไปในทิศทางตรงกันข้ามมากยิ่งขึ้นเช่นกัน หรือพูดได้อีกอย่างได้ว่ายิ่งแท่งกราฟมี trading rangeกว้างมากขึ้นจำนวนนักลงทุนที่มีโอกาสติดกับดักการขาดทุนก็ยิ่งเพิ่มมากขึ้นตาม

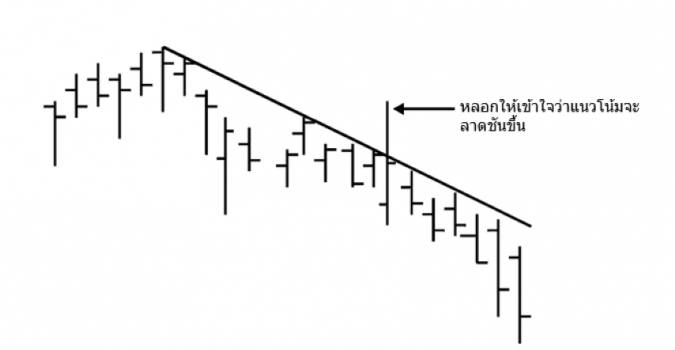

รูปที่ 15-8 แสดงสะท้อนให้เห็นถึงแนวคิดที่ว่าเมื่อมีการทะลุแบบหลอกขึ้นไปอยู่เหนือเส้นแนวโน้มขาลง มันยังบอกถึงความอ่อนล้าแบบ exhaustion ได้ด้วยเพราะราคานั้นไม่สามารถยืนอยู่เหนือเส้นแนวที่แข็งแกร่งได้นาน ซึ่งทางกลับกัน เราก็สามารถใช้หลักการเดียวกันนี้มาอธิบายการทะลุลงไปแบบหลอกของเส้นแนวโน้มขาขึ้นได้

รูปที่ 15-8 รูปแบบ Pinocchio bar ที่เส้นแนวโน้ม

[ตอนที่ 84] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

ตัวอย่างที่เกิดขึ้นในตลาด

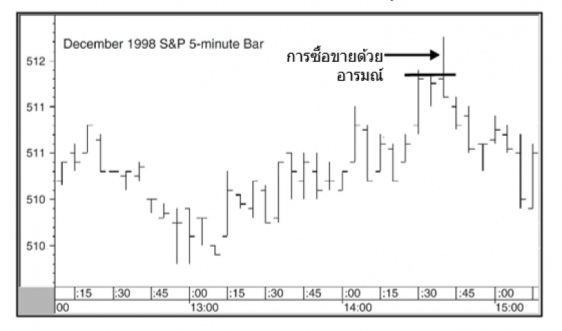

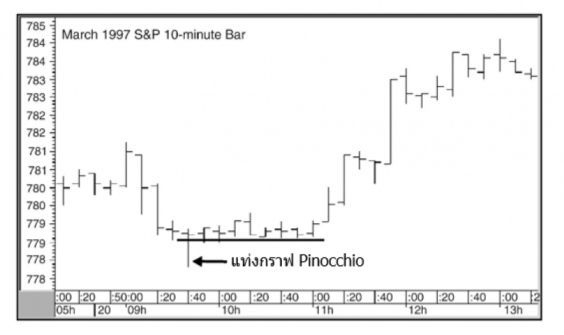

Chart 15-7 เป็นการที่ราคาทะลุขึ้นไปยืนอยู่เหนือ trading range และตกลงมาเมื่อถึงเวลาที่ปิดแท่งกราฟ ซึ่งหลังจากการทะลุแบบหลอก แท่งราคามักจะเคลื่อนที่ไปทางด้านข้างแบบ sideways อีกประมาณสอง-สามแท่ง จากนั้นมันก็จะกลับไปเป็นขาลงที่เด็ดขาด Chart 15-8 แสดงการทำราคาทะลุลงไปแบบหลอก ตามมาด้วยการเคลื่อนที่ของราคาอย่างแข็งแกร่งในทิศทางตรงกันข้ามกับที่ Pinocchio “โกหก” เรา

Chart 15-7 กราฟแท่งราย 10 นาทีของ S & P Composite

Chart 15-8 กราฟแท่งราย 10 นาทีของ S & P Composite ในเดือนมีนาคม ปี 1997

Chart 15-9 กราฟแท่งราย 5 นาทีของ S&P Composite ในเดือนธันวาคม ปี 1998

[ตอนที่ 85] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

ความจริงประการหนึ่งที่สำคัญเกี่ยวกับการที่ราคาทะลุผ่านเส้นแนวโน้มได้ชั่วคราวหรือ exhaustion move ก็คือปลายสุดของแท่งกราฟมักเป็นจุดแนวรับ/จุดแนวต้านที่สำคัญ ดังนั้นจึงมักจะเป็นความคิดที่ดีที่คุณจะตั้ง stop loss ไว้ที่เลยจุดปลายสุดของแท่ง Pinocchio bars เพียงเล็กน้อย แน่นอน การซื้อขายนั้นยังคงให้ผลลัพธ์ในรูปของความเสี่ยง/รางวัลที่สมเหตุสมผล ดังตัวอย่างที่แสดงอยู่ใน Chart 15-10 และ 15-11 ซึ่งเป็นกราฟแท่งราย 5 นาที สำหรับสัญญาฟิวเจอร์ส S & P ที่ Chart 15-10 จะเห็นว่ารูปแบบกราฟ Pinocchio bar ทะลุขึ้นไปอยู่เหนือเส้นประแนวโน้ม ซึ่งถือว่าสมเหตุสมผลถ้าผู้ที่เปิดสถานะ short จะตั้งจุด stop loss ไว้เหนือ emotional point หรือ จุดสูงสุดของ Pinocchio bar นั่นเอง ส่วน Chart 15-11 แสดงให้เห็นถึงสถานการณ์ที่เหมือนกัน แต่เพิ่มระยะเวลาการซื้อขายใน Chart เพื่อแสดงให้เห็นว่า Pinocchio ที่สูงเป็นพื้นที่แนวต้านที่แข็งแกร่งและสำคัญจริงๆ เนื่องจากราคาที่ไล่ระดับขึ้นไปถูกต้านกลับลงมาถึงสองครั้ง

Chart 15-10 กราฟแท่งราย 5 นาที ของ S & P Composite

Chart 15-11 กราฟแท่งราย 5 นาที ของ S & P Composite

[ตอนที่ 86] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

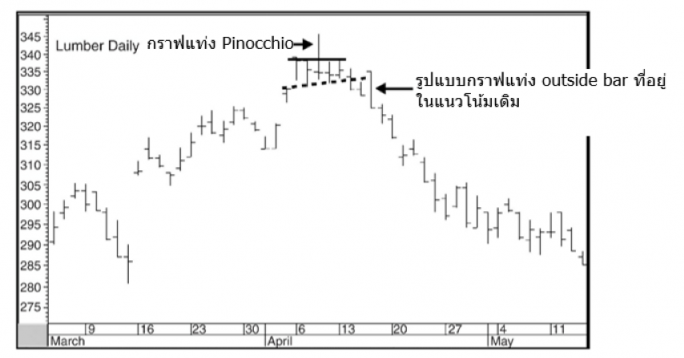

Chart 15-12 เป็นกราฟรายวันสำหรับราคาของ Lumber รูปแบบแท่งกราฟ Pinocchio bar มีการพัฒนาขึ้นในช่วงต้นเดือนเมษายน ซึ่งในเวลานั้นอาจจะเห็นได้ไม่ชัดเท่าไหร่ แต่เมื่อเวลาผ่านไปคุณจะเห็นว่ามันสามารถขยายเส้นที่เชื่อมจุดสูงสุดของแท่งกราฟสองแท่งที่อยู่ก่อนหน้ารูปแบบ Pinocchio ซึ่งเป็นการยืนยันว่าการฝ่าแนวต้านขึ้นไปแบบหลอกได้เกิดขึ้นจริงๆ ดังนั้นจึงเป็นไปได้ที่จะได้ทำการขาย short เมื่อการละเมิดเส้นประแนวโน้มขาขึ้นที่ยืนยันการเป็นรูปแบบ Pinocchio bar ในสามวันหลังจากการฟอร์มตัวของมัน ให้สังเกตรูปแบบกราฟแท่ง outside bar ที่อยู่ในแนวโน้มเดิมที่พัฒนาขึ้นสองสามวันหลังจากการละเมิดเส้นแนวโน้ม

Chart 15-12 กราฟแท่งรายวันของ Lumber

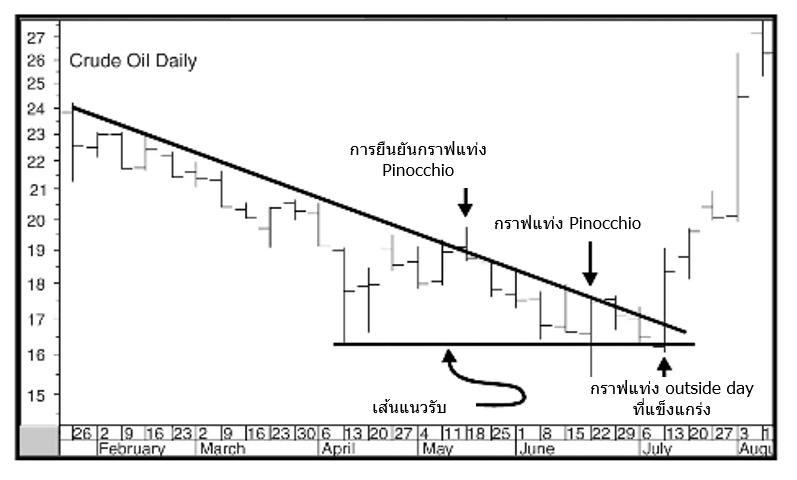

Chart 15-13 เป็นราคาน้ำมันดิบรายวัน ซึ่งมีรูปแบบกราฟแท่ง inside day ในช่วงต้นเดือนเมษายนช่วยให้ราคาปรับตัวลง และเมื่อผ่านไปสักสองสามวันก็จะเห็นได้ชัดว่า จุดต่ำสุดนั้นเป็นด้านล่างของรูปแบบกราฟ และเนื่องจากจุดต่ำสุดและจุดสูงสุดต่างมีคุณสมบัติในการเป็นพื้นที่แนวรับ/แนวต้านได้ ดังนั้นจึงสามารถสร้างเส้นแนวโน้มตามขวางเชื่อมจุดต่ำสุดเพื่อเป็นเส้นแนวรับได้ ความจริงแล้ว ในช่วงวันที่ 8 มิถุนายน ราคาจะเข้าใกล้และแตะที่เส้นแนวโน้มได้ถึงสองรอบ ก่อนที่จะทะลุลงชั่วคราวในลักษณะเป็นรูปแบบกราฟรายวันของ Pinocchio bar หลังจากนั้นรูปแบบกราฟวันของ outside day ก็ฟอร์มรูปแบบขึ้นพร้อมกับทำราคาฝ่าแนวต้านขึ้นไปอยู่เหนือเส้นแนวโน้มขาลง ซึ่งเป็นการยืนยันรูปแบบ Pinocchio bar และ outside bar อีกครั้ง นอกจากนี้ในช่วงกลางเดือนพฤษภาคม เราจะเห็นแท่งกราฟ Pinocchio ขนาดเล็กที่สามารถทะลุฝ่าแนวโน้มขาลงขึ้นไป ตามมาด้วยราคาเริ่มลดลงดังคาด อย่างไรก็ตามนี่เป็นข้อดีตรงที่ลักษณะแบบนี้ได้ช่วยเพิ่มความสำคัญของเส้นแนวโน้มขาลง เพื่อที่ว่าในตอนท้ายสุด เมื่อเส้นแนวโน้มดังกล่าวถูกละเมิด เราจะเห็นการไล่ระดับราคาขึ้นไปอย่างหนักเกิดขึ้นตามมา

Chart 15-13 ราคารายวันของ Crude oil

[ตอนที่ 87] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

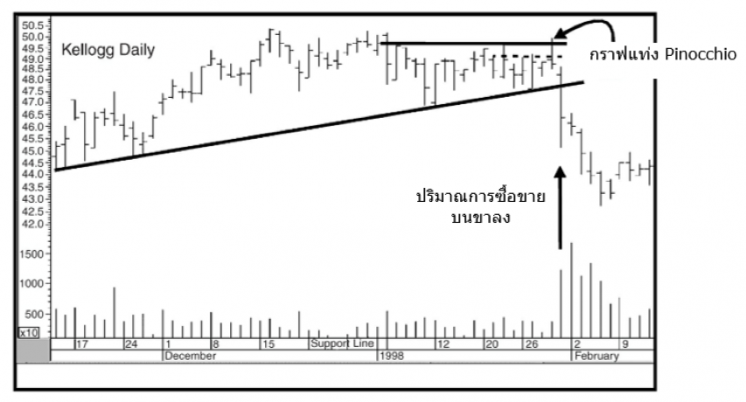

Chart 15-14 เป็นกราฟของ Kellogg ที่รูปแบบของ Pinocchio bar ทะลุขึ้นไปอยู่เหนือเส้นแนวโน้มตามขวางทั้งสองเส้น ซึ่งพฤติกรรมราคากลับตัวจากขึ้นเป็นลงแบบนี้ได้ถูกยืนยันในวันต่อมาเมื่อราคาทะลุลงผ่านเส้นแนวโน้มขาขึ้นพร้อมกับมีปริมาณการซื้อขายหนาแน่นที่สุดมารองรับ การซื้อขายที่ขยายเพิ่มขึ้นเป็นการย้ำว่า sellers เป็นฝ่ายได้เปรียบที่จุดนี้อย่างแน่นอน

Chart 15-14 ราคารายวันของ Kellogg ในระหว่างปี 1997-1998

รูปแบบกราฟแท่ง Key Reversals, Exhaustion Bars, Pinocchio และ Candle sticks

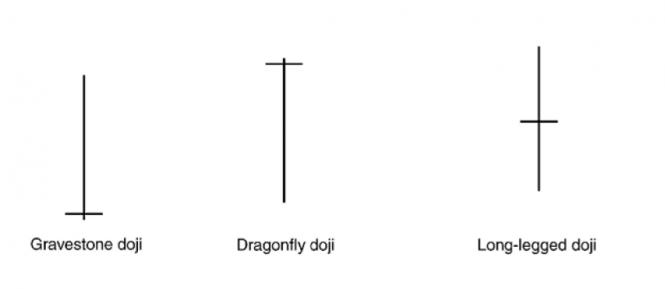

เราไม่พบว่ารูปแบบกราฟแท่งเทียนหรือ candlesticks ประเภทใดมีลักษณะเหมือน key reversals bars, exhaustion bars หรือ Pinocchio bars เพราะรูปแบบกราฟแท่ง key reversal ที่เกิดขึ้นหลังจากการเพิ่มขึ้น/ลดลงของราคาจะมีลำตัวจริงที่ยาวมาก อย่างไรก็ตาม ถ้าจะเทียบรูปแบบที่ใกล้เคียง candlesticksที่สุดก็น่าจะเป็นรูปแบบกราฟโดจิ เช่น gravestone doji, dragonfly doji หรือ long-legged doji ตามที่แสดงในรูปที่ 15-9 ซึ่งรูปแบบกราฟ doji เป็นแท่งเทียนที่ราคาเปิดและราคาปิดเท่ากันหรือเกือบจะเท่ากัน

ส่วนรูปแบบ Pinocchio bar จะดูเหมือนรูปแบบของค้อน hammer หรือค้อนคว่ำ inverted hammer มากกว่าซึ่งตามความหมายของรูปแบบ Pinocchio barแล้วมันจะมีความสำคัญก็ต่อเมื่อมีไส้เทียนโผล่ขึ้นจากด้านบนฝ่าขึ้นไปอยู่เหนือแนวต้านได้ชั่วคราวในกรณีของสัญญาณทะลุขึ้นแบบหลอก หรือโผล่ลงไปด้านล่างทะลุลงไปอยู่ต่ำกว่าแนวรับได้ชั่วคราวในกรณีของสัญญาณทะลุลงแบบหลอก เพราะการละเมิดแนวรับ/แนวต้านแบบหลอกนี้เป็นลักษณะสำคัญของรูปแบบกราฟ Pinocchio bar ซึ่งไม่มีความสัมพันธ์กับรูปแบบแท่งเทียนประเภทใดเลย

รูปที่ 15-9 รูปแบบกราฟ Doji candlesticks

[ตอนที่ 88] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

สรุป

รูปแบบกราฟแท่ง Key Reversals

• ลักษณะของราคา : มี trading range ที่กว้าง หลังจากมีแนวโน้มที่แข็งแกร่งและต่อเนื่อง ในกรณีของด้านบน gaps ของมันจะเปิดด้วยราคากระโดดสูงขึ้นและเคลื่อนไหวด้วยราคาที่สูงขึ้นไปในส่วนที่เหลือของแท่งกราฟ แต่สุดท้ายราคาปิดของมันก็จะกลับใกล้เคียงกับราคาปิดก่อนหน้า ส่วนในกรณีที่ด้านล่าง gap จะเปิดด้วยราคาที่ต่ำกว่าและเคลื่อนไหวด้วยราคาที่ต่ำลงไปในส่วนที่เหลือของแท่งกราฟแต่สุดท้ายราคาปิดของมันก็ใกล้เคียงกับราคาปิดก่อนหน้า

• ปริมาณการซื้อขาย : มีปริมาณการซื้อขายหนาแน่นมากและมักจะเป็นปริมาณซื้อขายวิกฤติในวันที่ฟอร์มรูปแบบ โดยแนวโน้มก่อนหน้ามีปริมาณการซื้อขายเพิ่มขึ้นอย่างรวดเร็ว

• รูปแบบสัญญาณล้มเหลว : เมื่อราคาที่เคลื่อนไปเกินกว่าจุดสูงสุด/ต่ำสุดของแท่งกราฟ

• ความหมายของการวัด : ไม่มี เนื่องจาก key reversals bar มักเกิดขึ้นเมื่อสิ้นสุดของแนวโน้มรองและแนวโน้มหลัก

รูปแบบกราฟแท่ง Exhaustion Bars

• ลักษณะของราคา : มี trading range ที่กว้างมาก โดยพัฒนาขึ้นหลังจากแนวโน้มที่แข็งแกร่งมันจะเปิดด้วย gap ขนาดใหญ่มาก อย่างในกรณีที่ด้านล่าง ราคาเปิดจะอยู่ในช่วงครึ่งล่างของแท่งกราฟและราคาปิดอยู่ในครึ่งบนของแท่งกราฟ ส่วนในกรณีที่ด้านบน ราคาเปิดจะอยู่ในช่วงครึ่งบนของแท่งกราฟและการปิดอยู่ในครึ่งล่าง รูปแบบกราฟนี้จะไม่มี gap ที่ทางด้านขวามือของแท่งราคา เว้นแต่ว่าจะมี exhaustion bar เป็น one-bar island reversal

• ปริมาณการซื้อขาย : โดยปกติแล้วปริมาณการซื้อขายจะหนาแน่นและสะท้อนถึงจุดวิกฤติการขายชั่วคราว

• รูปแบบสัญญาณล้มเหลว : เมื่อมีราคาที่เคลื่อนที่ไปเกินกว่าจุดปลายสุดของแท่งกราฟ

• ความหมายของการวัด : ไม่มี

รูปแบบกราฟแท่ง Pinocchio Bars

• ลักษณะของราคา : กราฟแท่งที่สามารถทะลุฝ่าพื้นที่แนวรับ/แนวต้านได้ชั่วคราวในระหว่างการเปิด/ปิดการซื้อขาย ยิ่ง "จมูก" ยาวเท่าไหร่ สัญญาณก็จะยิ่งแรงขึ้นเท่านั้น

• ปริมาณการซื้อขาย : สามารถเกิดขึ้นได้ที่ปริมาณการซื้อขายเล็กน้อย แต่ปริมาณการซื้อขายมากๆ ก็จะสะท้อนว่ามีคนติดกับดักจำนวนมากและมีแนวโน้มที่จะมีความสำคัญมากขึ้น

•ความสำคัญ : ยิ่งแนวรับ/แนวต้านที่ "จมูก" ฝ่าทะลุได้มีความสำคัญ/ยิ่งใหญ่มาก และยิ่งแนวโน้มที่มาถึงแข็งแกร่งมากขึ้นเท่าไหร่ มันก็ยิ่งมีความสำคัญเพิ่มขึ้น รวมถึงยิ่ง "จมูก" ยาวขึ้นก็ยิ่งมีความสำคัญมากขึ้น

• รูปแบบสัญญาณล้มเหลว : เมื่อมีราคาที่เคลื่อนที่ไปเกินกว่าจุดสูงสุด/ต่ำสุดของแท่งกราฟ ซึ่งจุดสูงสุด/ต่ำสุดนั้นมักเป็นแนวต้าน/แนวรับที่แข็งแกร่ง

• ความหมายของการวัด : ไม่มี แต่การเคลื่อนไหวที่แข็งแกร่งมีแนวโน้มจะเกิดขึ้นเมื่อรูปแบบ Pinocchio ถูกยืนยันโดยการละเมิดแนวโน้มภายในแท่งกราฟ 3- 4 แท่ง