[จิตวิทยาการลงทุน] Part 1 : A Lesson in Trading Psychology

ย้อนกลับไปในปี 2004, ตอนผมเพิ่มเข้าบริษัทเทรดใหม่ๆ ใน Chicago (Kingstree Trading, LLC, a proprietary trading firm) ผมโชคดีมากที่มีโอกาสได้เรียนรู้ และ “สังเกต” วิธีทำงานของเทรดเดอร์ที่ประสบความสำเร็จหลายๆ ท่าน

มีอยู่บทเรียนหนึ่งที่โดดเด่นมากในใจผม, เหตุการณ์ คือนักเทรดท่านหนึ่งเห็นแรงซื้อเข้ามาในตลาด (Note ผู้แปล : คิดว่าผู้แต่งคงตั้งใจไม่พูดถึงว่า Identity ของเทรดเดอร์ ถ้าไม่จำเป็นจริงๆ), เขาโดดขึ้นเข้าออเดอร์ซื้อทันที ผมสังเกตจากปริมาณที่เขาซื้อก็พอบอกได้ว่า เขาเข้าซื้อเพราะเขาเห็นโอกาสที่จะ Break High สูง, แต่หลังจากเข้าซื้อแล้ว ปรากฏว่าไม่เป็นไปดังที่คาดคิดไว้, ราคากลับย่ำอยู่กับที่ ไปไม่ถึงเป้าหมาย แล้วก็หักหัวลง, เทรดเดอร์ท่านนั้นโดดออกจากออเดอร์ทันทีโดยเสียไป 1 ช่องราคา เขาหันมาบอกผมว่า “ฉันเพิ่งจ่ายค่าซื้อข้อมูลไป” จากนั้นอีกหลายนาทีต่อมา ราคาเด้งขึ้นอีกครั้ง สูงกว่าเดิมเล็กน้อย แต่ Volume นั้นน้อย ไม่มีผู้เล่นรายใหญ่อยู่ฝั่ง Long, เทรดเดอร์ท่านนั้นก็ Sell อย่างหนัก และได้กำไรมาหลายจุดอย่างรวดเร็ว

เหตุการณ์นี้สอนไว้ว่า, ครั้งแรกเขาได้เข้าเทรด (ซึ่งเป็นการเข้าที่ดี) แต่ปรากฏว่าไม่ได้ดีอย่างที่คาดไว้ เขาไม่ได้มองว่ามันเป็นความเสียหาย ความล้มเหลว หรือภัยคุกคาม, เขามองว่าเป็นแค่การซื้อข้อมูล, ตลาดกำลังบอกเขาว่า ราคาคงไม่สามารถเอาชนะ High เดิมได้จริงๆ

เขาเข้าออเดอร์แรก และออกจากออเดอร์ แล้วใช้ออเดอร์ที่แพ้เล็กๆ นั้น ในการเตรียมตัวเพื่อให้ได้มาซึ่งออเดอร์อันต่อมาซึ่งชนะ, นี่เป็นตัวอย่างที่ดีมากเรื่อง “จิตวิทยาการเทรด”

ถ้าการอ่าน “สัญญาณล่วงหน้า” (Set up) ของคุณนั้นถูกต้อง, ผลลัพธ์มันจะมีแค่ 2 ชนิด, 1.ออเดอร์ที่ทำกำไรให้คุณ และ 2.ออเดอร์ที่ให้ข้อมูลกับคุณ (Note ผู้แปล : ผู้แต่งตั้งใจจะสื่อชัดๆ ว่า แม้ออเดอร์นั้นโดน Stop Loss ก็อย่าคิดว่าเป็นความพ่ายแพ้ เพราะเมื่อเราเข้าตามระบบแล้วยังโดน Stop Loss, ถือว่าเป็นการแพ้ในระบบ ซึ่งจะเป็นการให้ข้อมูลที่เป็นประโยชน์แก่เราในภายภาคหน้าต่อไป ไม่ว่าจะเป็นเรื่องการประเมินตลาดอย่างที่เห็นในบทความนี้ หรือการจะเอาข้อมูลนั้นมาปรับปรุงระบบต่อไป)

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 2 : Accepting the Obvious (ยอมรับสิ่งที่เห็นชัดๆ )

สัปดาห์ที่ผ่านมา ผมได้รับอีเมล์ที่มีคำถามที่ทำให้คิดถึงมุมมองเก่าๆ ของผม, เนื้อหา คือทำไมมีเทรดเดอร์ต่อต้านการ break out หรือเทรดสวนเทรน แม้ว่ามันเห็นชัดมาก ? บางครั้งผมเห็นเทรดเดอร์ปฏิเสธที่จะเข้าออเดอร์ ตอนที่ทะลุ Low เดิม เพียงเพราะว่า “ฉันไม่อยากจะขายที่ Low”, ที่แย่กว่านั้น คือเทรดเดอร์ทื่ถือออเดอร์ที่ต้านเทรนอยู่ เพราะพยายามเชื่อว่า “มันจะต้องกลับมา” หรือ “ตลาดกำลังถูกปั่นจากเจ้า” งานนี้ต้องย้อนกลับไปถึงพื้นฐานการเทรด

Volume จะบอกคุณว่าเทรดเดอร์ และนักลงทุนกำลังยอมรับราคา ณ เวลานั้นๆ, ถ้าตลาดตลาดกำลังเทรดอยู่ในช่วงราคาแคบๆ มาระยะเวลาหนึ่ง จากนั้นทะลุขอบบนของช่วงราคาไปด้วย Volume มากๆ, มันหมายถึงว่า ตลาดได้ยอมรับราคาที่สูงขึ้นเรียบร้อย, สมมุติว่าคุณเป็นเจ้าของชิ้นงานศิลปะในงานประมูล พอเริ่มประมูลก็พบว่า มีผู้ประมูลจำนวนมาก เสนอราคาประมูลสูงๆ และเสนออย่างต่อเนื่องอย่างไม่หยุดหย่อน, ณ ตอนนั้น ที่คนกำลังเริ่มรุมประมูล คุณควรเข้าใจว่า ชิ้นงานศิลปะของคุณ ยังไม่ถึงราคาขายที่ดีที่สุด ดังนั้นเห็นได้ชัดว่า คุณไม่ควรจะขายงานศิลปะของคุณให้กับกลุ่มผู้ประมูลกลุ่มแรกๆ ที่เริ่มแข่งกันอย่างดุเดือดที่ราคาเริ่มต้น !

ตลาดก็ดำเนินในลักษณะเดียวกัน บนพื้นฐานของการประมูล Bid-Offer, (ดูหนังสือ Mind Over Markets , หนังสือที่ยอดเยี่ยมของ Jim Dalton และผู้แต่งอื่นๆ สำหรับการพูดถึงเรื่อง ทฤษฏีการประมูล และใช้ประโยชน์จากสภาพตลาด) ในแต่ละวัน, เราได้เห็นการประมูลเหมือนงานศิลปะในตลาด S&P, NASDAQ, พันธบัตร ฯลฯ

การเคลื่อนไหวอย่างไม่หยุดหย่อนระหว่างคนซื้อกับคนขาย เป็นสิ่งกำหนดราคาของตลาด, เมื่อเราเห็น Volume ขยายออกพร้อมๆ กับเมื่อราคาวิ่ง เมื่อนั้นเราก็ควรจะหนักว่า ตลาดไม่สมดุลอีกต่อไป มันจะวิ่งไปในทิศนั้นๆ จนกว่ามันจะได้แรงที่สมดุลระหว่างแรงซื้อกับแรงขาย ที่ราคาใหม่จึงจะหยุดลงได้

บางครั้งผมลองถามเทรดเดอร์ว่า ตอน Break out นั้น เกิดอะไรขึ้นกับ Volume ? บ่อยมากที่ผมจะได้รับคำตอบว่า “ไม่รู้” เพราะเทรดเดอร์นั้นสนใจแต่กับราคา และความอยากเข้าทำต่อการวิ่งของราคา จึงทำให้พลาดความสำคัญของ พื้นฐานเรื่องการประมูลไป

มันมีกฎอันหนึ่งที่กล่าวถึงกัน คือเมื่อมีเหตุการณ์สำคัญเกิดขึ้นในตลาด เทรดเดอร์ที่ดีจะสนใจต่อตลาด และความหมายของเหตุการณ์, ส่วนเทรดเดอร์ที่แย่ จะสนใจตัวเขาเอง และความหงุดหงิดจากการพลาดเหตุการณ์นั้น แล้วมัวแต่คิดว่า จะเอาคืนได้อย่างไรเป็นต้น, ผมเคยเห็นแม้แต่การพลาดเทรนชัดๆ ทั้งวัน เพียงเพราะพวกเขามัวแต่ยึดติดว่า ได้พลาดการเล่น Break out ตอนแรกไป

นอกจากนี้ก็ยังมีอีกเหตุผล จะทำให้พลาด การเคลื่อนไหวที่เห็นชัดๆ, จะยกตัวอย่างสักสามอันที่เกี่ยวข้องกันให้ดู ว่า “การปฏิเสธที่จะยอมรับ สิ่งที่เห็นชัดๆ”

1. ผู้หญิงคนหนึ่งไปหาที่ปรึกษา เรื่องปัญหาครอบครัว, หล่อนเล่าว่า สามีกลับบ้านดึกตลอด ไม่ใช้เวลาร่วมกับเธอ บอกว่าทำงานบริษัทดึก แต่เวลาโทรไปบริษัทเขาไม่เคยอยู่ที่นั่น, มีครั้งหนึ่งเขาพบของใช้ผู้หญิงในรถ เมื่อถามสามี เขาก็ตอบว่าเป็นของภรรยานั่นแหละที่ลืมทิ้งไว้นานแล้ว, ที่ปรึกษาเลยบอกว่า สามีคงจะมีหญิงอื่น ผู้หญิงคนนั้นได้ยินแล้ว โกรธมาก และต่อว่าที่ปรึกษาว่า หล่อนมาเพื่อซ่อมแซมความเสียหาย ไม่ใช่มาทำลาย, หลังจากนั้นไม่กี่สัปดาห์ สามีก็ย้ายออกจากบ้านไปอยู่กับผู้หญิงคนใหม่

2. คนไข้มะเร็งระยะสุดท้ายคนหนึ่ง วันหนึ่งอาการแย่ลงกระทันหัน, ผลการตรวจแลป ชี้ว่ามะเร็งระยะสุดท้ายได้ลุกลามไปทั่วร่างกาย, หมอได้นัดพูดคุยกับครอบครัว เรื่องการบรรเทาความเจ็บระยะสุดท้าย ด้วยการปล่อยผู้ป่วยให้ไปด้วยดี ครอบครัวผู้ป่วยโมโหมาก และยืนยันให้ใช้การรักษาที่เข้มข้นขึ้นอีก เพื่อที่ผู้ป่วยจะได้กลับบ้านและทำงานต่อได้, ขณะที่กำลังพูดกันนั้น ผู้ป่วยไม่สามารถถืออะไรได้ แม้แต่อาหารที่จะเข้าปาก เพราะร่างกายซูบผอมจัด ติดกระดู และคนนอกเห็นได้ชัดมากว่ากำลังทรมาน

3. ผู้หญิงคนหนึ่งที่ถูกทารุณกรรมทางเพศในวัยเด็กโดยพ่อของหล่อนเอง ได้ยืนยันว่า พ่อของหล่อนดูแล ห่วงใย และพยายามทำให้หล่อนเจ็บปวดน้อยที่สุดในวัยเด็ก, ซึ่งขัดกับหลักฐานว่าหล่อนถูกล่วงละเมิดทางเพศ ถูกทุบตี และถูกทำให้อับอายขายหน้าบ่อยๆ, หล่อนยืนยันว่า คนที่ผิด คือหล่อนที่ทำให้พ่อไม่พอใจบ่อยๆ และไม่ยอมรับคำว่า ทารุณ กับเหตุการณ์ที่เกิดขึ้น, หล่อนอยู่ในภาวะหดหู่มาตลอดถึงทุกวันนี้ แต่ก็ยังพยายามติดต่อพ่อซึ่งปฏิเสธโทรศัพท์มาตลอด

ทั้งสามกรณีที่ยกมา ความยากในการยอมรับสิ่งที่เห็นชัดๆ เป็นผลมาจาก “ความต้องการเชื่อ” ที่จะเชื่อในสิ่งที่แตกต่างออกไป, ปัญหาไม่ใช่แค่ตาบอดจากโลกความเป็นจริง แต่หนักกว่านั้น คือความต้องการที่จะมีโลกที่แตกต่างจากความเป็นจริง, กลับมาที่การเทรด, ถ้าเทรดเดอร์พลาดที่จะเข้าตอน Breakout (หรือเลวร้ายกว่านั้น คืออยู่ฝั่งตรงข้ามแล้วกำลังเจ็บหนัก) เทรดเดอร์จะอยู่ในภาวะที่ต้องการตลาดที่แตกต่างจากความจริง, และเมื่อความต้องการนี้กลายมาเป็นส่วนหนึ่งในการวิเคราะห์ตลาด มันก็เริ่มกลายเป็นความเห็นของพวกเขา และเมื่ออีโก้ (ความทรนงในตนเอง) เข้าครอบงำแล้วก็จะกลายเป็นภาวะที่มีเชื่อเฉพาะที่เรียกกันว่าภาวะ “แต่งงานกับความเห็นของตัวเอง”

วิธีที่ผมพบว่ามีประโยชน์ คือการสร้างแผน “ถ้าเกิดว่า...” ซึ่งจะช่วยเตรียมการไว้ให้กับสภาวะจิตของเราอย่างชัดเจน, สมมุติ เรากำลังจะเล่นแค่เด้งในกรอบราคาจำกัด ให้คิดล่วงหน้าไว้เลยว่า “ถ้าเกิดว่า”ราคาทะลุเส้นขอบเขตการเด้งของเราออกมา ด้วย Volume, เราจะรับมืออย่างไร ? ถ้าหุ้นขนาดกลางทะลุเส้นออกมาเหนือช่วงขอบเขต แม้ว่าตลาดโดยรวมจะยังเด้งในขอบเขตละ ? เราจะทำอย่างไร, “ถ้าเกิดว่า”ราคาไปทดสอบ High แต่ว่า Volume ไม่มีละ? พวกแผน “ถ้าเกิดว่า…” เหล่านี้จะป้องกันเทรดเดอร์จากการถูกดักอยู่ในความคิดของเขาเอง ซึ่งจะกลายเป็นความเห็น และการแต่งงานกับความเห็น, “วางแผนเทรดแล้วเทรดตามแผน” คือวิธีหลักที่ดี แต่เทรดเดอร์ที่ดี ย่อมจะมีแผนสำรองเสมอ

ท้ายสุด, ลองพิจารณาสถานการณ์ตรงกันข้าม, เมื่อเทรดเดอร์อยากจะเชื่อว่าการ Break out กำลังจะเกิด แต่ตลาด อยู่ในสภาพ Sideway, ราคาเด้งไปเด้งมาอยู่ในกรอบเดิม, “คามต้องการเชื่อ” อาจจะทำงานอีกครั้งตรงนี้, เทรดเดอร์ที่เข้าออเดอร์โดยหวัง Break out เอาไว้ ยอมรับความจริงไม่ได้ว่า ตลาดเจอราคาที่สมดุล และย่ำอยู่ตรงนี้, Volume น้อยๆ สามารถบอกอะไรกับเราอย่างชัดเจนได้ดีพอๆ กับ Volume มากๆ หากคุณเปิดใจรับฟังมัน, ตลาดที่มีปริมาณ Volume น้อยๆ ไม่สามารถดึงดูดผู้เล่นจาก Time Frame อื่นๆ ได้ จึงขับเคลื่อนด้วยกำลังจากเฉพาะผู้เล่นเดิมๆ, ซึ่งถ้าเราไปคาดการณ์ Break out ก็จะสามารถ overtrade ง่ายมาก หากไม่รอหลักฐานที่เพียงพอ, ลางบอกเหตุสำหรับเรื่องนี้ คือเทรดเดอร์เริ่มบ่นกันว่า “ตลาดจะไม่ขยับเลยใช่ไหม”, พวกเขาหงุดหงิด เพราะพวกเขากำลังขัดขืน และพยายามต่อสู้กับตลาด แทนที่จะก้าวตามสิ่งที่ตลาดทำ (Note ผู้แปล : หมายความว่า ถ้าตลาดเป็น Sideway เราก็ควรจะเล่นโหมด Sideway คือเล่นเด้ง ไม่ใช่หวังเล่น Break out)

เป็นจริงตามที่เขากล่าวกันว่า ปัญหาส่วนมากจะหาทางออกด้วยการหนีความจริง เมื่อความต้องการเชื่อของเรา ขัดกับโลกความเป็นจริง

ขอบคุณ Bob Kieffer (www.r7.com) and Bill Duryea (www.marketshaman.com) ในการเป็นแรงบันดาลใจให้เกิดบทความนี้ จากการสังเกตอันยอดเยี่ยมของพวกเขา

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 3 : สิ่งที่ทำให้เทรดเดอร์หน้าใหม่ประสบความสำเร็จ (Training New Traders: What Makes for Success)

ในวงการเทรดเป็นที่เข้าใจ และยอมรับกันอย่างเอกฉันท์ว่า ยิ่งนานวัน ตลาดยิ่งมีประสิทธิภาพมากขึ้นเรื่อยๆ, ทำให้จะหาทางทำกำไรจากช่องว่างเล็กๆ น้อยๆ ยากขึ้นเรื่อยๆ, ความท้าทายของตลาดก็มากขึ้นเรื่อยๆ และเริ่มมีการใช้คอมพิวเตอร์เข้ามาช่วยมากขึ้นเรื่อยๆ, จะเห็นได้ว่า มีคนจำนวนหลายพันคนที่พยายามแข่งขันจริงจัง เพื่อเอาชนะการเทรดในระดับที่เลี้ยงดูครอบครัวได้ คุณต้องตระหนักว่า การเทรดเองก็ไม่แตกต่างจากการแสดง หรือการแข่งขันกีฬา : มีคนถูกเรียกเข้ามาทดสอบจำนวนมาก, แต่มีเพียงไม่กี่คนที่ประสบความสำเร็จ

เพราะผม (ผู้แต่ง Dr.Brett S.) เป็นผู้บริหารของโปรแกรมฝึกเทรดเดอร์หน้าใหม่ของบริษัทหลักทรัพย์ขนาดใหญ่ในชิคาโก, ผมจึงมีทั้งข้อมูล และประสบการณ์เกี่ยวกับความสำเร็จ และความล้มเหลวของเทรดเดอร์หน้าใหม่ๆ เหล่านั้น

ผมดูแลโปรแกรม Internship ของ Kingstree Trading LCC. จึงถูกถามบ่อยๆ ว่าผมมองหาอะไรจากผู้สมัครเป็นเทรดเดอร์, สิ่งที่ผมมักจะถามผู้สมัคร คือ “คุณมีคุณสมบัติที่ดีอะไรบ้าง” ซึ่งผมรู้อยู่แล้วว่าคำตอบมักจะเป็นรูปแบบใดรูปแบบหนึ่งของ “แรงจูงใจ” (motivation) แต่ผู้ตอบจะทำสิ่งเหล่านั้นที่ตอบออกมาได้จริงตอนเข้าโปรแกรม หรือการเทรดจริงได้หรือเปล่านี่อีกเรื่อง

แรงจูงใจเป็นสิ่งจำเป็นสำหรับความสำเร็จ, แต่แค่นั้นยังไม่เพียงพอ, มันยังมีสิ่งอื่นที่จำเป็นสำหรับความสำเร็จในการเทรด เช่นเดียวกับนักกีฬา, นักแข่งหมากรุก หรือนักแสดง, คงไม่มีใครบอกว่าเขาควรจะได้เข้าทีมบาส Chicago Bulls หรือร่วมแสดงกับ Joffrey Ballet เพียงเพราะเขามีแรงจูงใจมากพอ, เทียบเคียงดังนี้แล้ว เพียงแค่ “แรงจูงใจ” ย่อมจะไม่เพียงพอสำหรับการเป็นเทรดเดอร์ที่ดีแน่ๆ

ที่น่าสนใจมาก คือ “แรงจูงใจ” ที่เกิด มักจะเป็นเพียงแค่ความอยาก “ประสบความสำเร็จ” ไม่ใช่ ความอยาก “ทำให้ประสบความสำเร็จ”, มีเทรดเดอร์จำนวนมากที่บอกว่า พวกเขามีแรงจูงใจมากกับการเทรด แต่เมื่อถึงเวลาตลาดปิดปุ๊บ ก็ออกจากบริษัทหลักทรัพย์ปั๊บ ไม่เคยเห็นความพยายามของพวกเขาในการศึกษาตลาด นอกเวลาทำงานเลย, รวมทั้งใช้ความพยายามน้อยมากในการศึกษาการเทรดของตัวเอง, เมื่อเทรดเดอร์เหล่านี้จำเป็นต้องบันทึกการเทรดตามหน้าที่ ก็จะเห็นแต่ข้อความทำนองว่า “ต้องมีวินัยมากกว่านี้” โดยไม่เขียนระบุว่า วินัยแบบไหน อะไรที่ทำผิดวินัยลงไป ทำไมถึงผิดวินัย จะไม่ให้ผิดวินัยในอนาคตได้อย่างไร การกระทำไหนที่จะป้องกันการผิดวินัย จะติดตามการแก้ปัญหาเรื่องวินัยอย่างไร ? คำถามทั้งหมดนี้ไม่เคยได้รับการตอบ เพราะการจะตอบนี้เป็นงานเต็มๆ และเป็นงานหนักซะด้วย, แค่ความอยากไม่ใช่แรงจูงใจ, แรงจูงใจควรจะวัดจากการแสดงความพยายามออกมา ไม่ใช่แค่ความอยาก หรือความหวังที่ปราศจากการลงมือทำ

เทรดเดอร์ที่ประสบความสำเร็จจำนวนมากที่ผมรู้จัก พวกเขาเริ่มต้นจากการทบทวนการเทรดของพวกเขาอย่างจริงจังหลังจากจบการเทรดแต่ละช่วง, นอกเวลางานพวกเขาก็จะศึกษาการเทรดของพวกเขา ทบทวนการเคลื่อนไหวของตลาด ทบทวนการตัดสินใจของพวกเขา ระหว่างการศึกษาพวกเขาจะทำการบันทึกด้วย และเน้นจุดสำคัญที่ทำถูก และทำผิด, จากการบันทึกเหล่านี้ พวกเขาได้พัฒนาสิ่งพิเศษที่พวกเขาเห็น และเข้าใจตลาด (ระบบ) ขึ้นมา, การทบทวนเหล่านี้ต้องใช้เวลาเป็นชั่วโมงๆ ซึ่งหยาดเหงื่อแรงงานเหล่านี้ จะทำให้เทรดเดอร์มีการเตรียมตัวที่ดีกว่าเทรดเดอร์คนอื่น, เมื่อเวลาผ่านไปหลายๆ เดือน ความพยายามที่สะสมมาทุกวันพวกนี้จะทำให้เกิดผลกระทบตามมาอย่างที่เลี่ยงไม่ได้ คือพวกเขาจะมีประสบการณ์ที่ได้สัมผัสกับมุมมองของตลาดมากกว่าคนอื่นอย่างเห็นได้ชัด และที่สำคัญกว่า คือการได้สัมผัสกับระบบของตัวเอง จนเข้าใจถ่องแท้, ซึ่งเป็นสิ่งที่บริษัท Kingstree มองหามากกว่าเทรดเดอร์ที่พูดลอยๆ ว่า “ผมมีแรงจูงใจ”

โดยส่วนตัว ผมเชื่อว่าพวกเราอยู่ในยุคที่ต้องพัฒนาศักยภาพของเทรดเดอร์โดยการพัฒนา “เป้าหมาย” โดยการวางแผนระยะยาวมากกว่า “ผลลัพธ์”เฉพาะหน้า เช่นรายงานของตัวเอง และสรุปผลลัพธ์การเทรด P/L ง่ายๆ, เพราะตลาดนับวันจะมีประสิทธิภาพมากขึ้นเรื่อยๆ บริษัทหลักทรัพย์จึงต้องหาทางสกัดเอาคุณค่าที่ซ่อนอยู่ลึกไปไกลกว่า “แรงจูงใจ” นั่นคือ “aptitudes”

(Note ผู้แปล: คำนี้เป็นคำที่แปลยากที่สุดหนึ่งคำ แปลได้ใกล้สุด คือความรู้สึก ชื่นชอบ ที่มีต่อสิ่งนั้นๆ) ในบริษัท Kingstree เรามีการฝึก intern โดยให้มี mentor (พี่เลี้ยง) กำกับโดยตรง, มีการเก็บสถิติในแต่ละช่วงการเทรด และจะมีการให้คำแนะนำในสภาวะตลาดจริง, จากนั้นจะส่งเสริมให้ Advance-Intern ทดลองกลยุทธ์ต่างๆ และจะช่วยชี้จุดแข็ง จุดอ่อนของพวกเขา, เราเชื่อว่าการขัดเกลาด้วยวิธีนี้จะทำให้เร่งกระบวนการเรียนรู้ได้ดี และลดเวลาในการเดินทางกว่าจะเป็น “พอร์ตเขียว” ของเทรดเดอร์ใหม่ๆ ได้

บริษัทหลักทรัพย์มักจะพูดว่า พวกเขามองหาเทรดเดอร์ และแรงจูงใจ, แต่คำพูดนี้เป็นดาบสองคม, ตัวบริษัทแม้มี “แรงจูงใจ” ในการอยากได้เทรดเดอร์ที่ประสบความสำเร็จ แต่อาจจะแสดง “ความพยายาม” ในการพัฒนาตัวเทรดเดอร์ไม่เพียงพอ, เวลา แรงงาน การสอน การประกบ การเก็บข้อมูลอย่างละเอียดเป็นสิ่งที่ต้องคำนึงถึง ถ้าต้องการพัฒนาศักยภาพของเทรดเดอร์ เช่นเดียวกับ กีฬา หรือการแสดง, โค้ช หรือครูสอนต้องฝึกร่วมกับ นักกีฬา/นักแสดง อย่างหนัก ทุกวัน, ลองคิดดูว่า ถ้าบริษัทต้องให้ mentor มาประกบเทรดเดอร์ใหม่ เพื่อสอนทุกวัน ตัว mentor คงไม่มีเวลาเทรดเต็มที่ ซึ่งหมายถึงรายได้ที่ลดลง, การที่บริษัทรับภาระชดเชยรายได้ให้ mentor นี่เป็นการแสดงออกถึงความทุ่มเทอย่างมาก, ถ้าบริษัทไหนที่ พัฒนาเทรดเดอร์ใหม่ โดยการให้ mentor แนะนำไม่กี่คำหลังการเทรด เพราะ mentor ต้องเทรดของตัวเองเต็มที่แล้ว คงต้องพิจารณาถึงคำว่า “แรงจูงใจ” ของบริษัทหลักทรัพย์เช่นกัน

เทรดเดอร์ที่ประสบความสำเร็จ มีบางอย่างที่เหนือกว่าเทรดเดอร์อื่นๆ นับพัน ในตลาดการแข่งขันนี้, อะไรคือบางอย่างที่ว่านั้น ? ถึงตรงนี้คุณน่าจะพอเห็นภาพแล้วว่า “ความชื่นชอบในสิ่งนั้น” (Passion), “แรงจูงใจ” (Motivation), “แรงปรารถนา” (Desire) และ “ทำงานหนัก” (Hard work) คือสิ่งที่ต้องมี และสุดท้ายแล้ว จำเป็นที่จะต้องแปลงสิ่งเหล่านั้นออกมาเป็น “ทักษะ” ด้วยการฝึกฝน, ให้อ่านเรื่องราวของเทรดเดอร์ที่ประสบความสำเร็จ สังเกต หรือถ้ามีโอกาสก็ สอบถาม เทรดเดอร์เหล่านั้นว่า อะไรคือทักษะสำคัญเหล่านั้น แล้วฝึกฝนเลียนแบบทักษะเหล่านั้น, แล้วคอยถามตัวเองอย่างตรงๆ ว่า มีทักษะเหล่านั้นหรือยัง, ถ้ามีแล้ว ให้พัฒนาแผนที่จะรักษาสิ่งเหล่านั้นไว้ให้ได้ นี่แหละคือสิ่งที่จะทำให้การเทรดประสบความสำเร็จ !

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 4 : การฝึกซ้ำๆ เพื่อให้เกิดทักษะ

ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

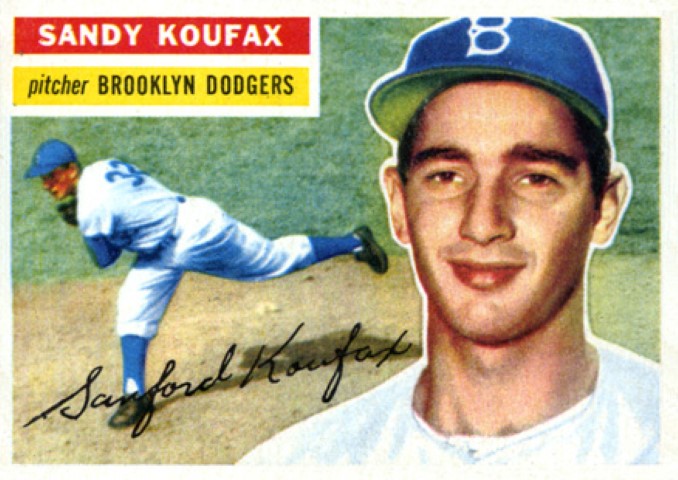

Image Credit : google.com, keyword : Sandy Koufax

เพราะผม (Dr.Brett) เป็นทั้งนักจิตวิทยา และเป็นเทรดเดอร์, ผมจึงเป็นทั้งโค้ช และลูกศิษย์สำหรับการฝึกเทรดให้ตัวเอง, งานที่ต้องทำหลักๆ เลย คือการเอาความรู้ที่มีอยู่แล้วมาใช้จริง, รับมือเรื่องอารมณ์, ปรับรูปแบบนิสัย และเรื่องวินัยที่ดีอื่นๆ ซึ่งเรื่องพวกนี้เองที่แยกระหว่างนักกีฬาที่ประสบความสำเร็จ กับนักกีฬาธรรมดา

มีงานวิจัยจำนวนมาก ที่ค้นคว้าไว้เกี่ยวกับเรื่อง จิตวิทยาของผู้ที่ประสบความสำเร็จ ทั้งในสาขาศิลปะ, วิทยาศาสตร์, กีฬา และการเมือง. Dean Keith Simonton นักจิตวิทยาจาก Univ. of California และ K. Anders Ericsson นักจิตวิทยาจาก Florida State Univ. เป็นสองท่านที่มีผลงานด้านนี้อย่างโดดเด่น, ทั้งสองได้ชี้ไว้ว่า ความสำเร็จขั้นสูง ไม่ว่าจะเป็นในสาขาวิชาใด ล้วนเป็นผลมาจากความต่อเนื่อง, ความจริงจัง และการฝึกฝนอย่างทุ่มเท ซึ่งจะก่อให้เกิดเป็นทักษะขั้นสูงฝังลึกเข้าไปในตัวบุคคล จนกระทั้งเมื่อถึงจุดหนึ่งจะทำได้อย่าง “อัตโนมัติ”

(Note ผู้แปล : สำหรับเทรดเดอร์ ผมเคยพูดถึงเทรดเดอร์ขั้นสูงสุด ที่เรียกว่า Auto Pilot ไว้ในวีดีโอเผยแพร่เกี่ยวกับ “ระดับของเทรดเดอร์และวิธีพัฒนา”* ของผม)

มีบทความอันหนึ่ง ได้กล่าวถึงนักเบสบอลในตำนาน Sandy Koufax (ตำแหน่งคนขว้างลูก), Koufax ได้ให้ข้อสังเกตไว้ว่า สิ่งที่ดีกว่าการพยายาม นั่งหาว่าอะไรคือตัวแปรในการขว้างที่ดี คือการซ้อมขว้างซ้ำๆ ไปเลย, การฝึกซ้ำ คือกุญแจสำคัญสำหรับการซ้อมกอล์ฟ หรือฝึกตีลูกเบสบอล, นักขว้างเบสบอล อยากขว้างให้ได้เหมือนเดิมเป๊ะ ทุกครั้งที่ต้องการ. Jane Leavy, ผู้แต่งหนังสือชีวประวัติ Koufax ได้เขียนไว้ว่า สี่งที่ยากที่สุดสำหรับนักกีฬาไม่ใช่การทำให้ผลงานได้ดีหนึ่งครั้ง แค่เป็นการทำผลงานดีให้ได้ซ้ำๆ ย้อนกลับมาที่การเทรดของผมเอง, ผมสามารถทำซ้ำในระดับที่น่าพอใจ โดยการพัฒนา “ชุดเงื่อนไข” ที่กำหนด การเข้า ออก และขนาดของออเดอร์

(Note ผู้แปล : เรื่องนี้ผมบังเอิญคิดเหมือนผู้แต่ง โดยผมมักจะอธิบายเวลาว่า “ระบบเทรด” คือ “ชุดเงื่อนไช”ในการเข้า-ออก ออเดอร์), ชุดเงื่อนไขเหล่านี้ส่วนใหญ่มาจากการค้นคว้าของผมในเรื่องคุณภาพของเทรน, ผมต้องการจะเข้าเมื่อ ตลาดเริ่มมีทิศทาง และความเป็นเทรนเริ่มมากขึ้น จากนั้นก็ออกตอนที่เทรนเริ่มหมดลง, และมีสามารถเข้าออเดอร์เพิ่มได้อีก ถ้าเทรนระยะสั้นกับระยะกลางเริ่มชี้ไปทางเดียวกัน เพื่อบังคับให้ตัวเองอยู่ในเงื่อนไขเหล่านี้, ผมได้เขียน webblog ประจำวัน, ซึ่งก็คือบันทึกประจำวันออนไลน์ที่ผมตั้งใจจะใช้ติดตามการประเมินเทรน, สถานะของเทรน และวางแผนการเทรดสำหรับวันต่อไป, Blog บังคับให้ผมโฟกัสอยู่กับพื้นฐาน และกำจัด “ตัวแปร” ที่ไม่จำเป็นออกจากการเทรดของผม, นั่นก็คือช่วยลดการคิดมากเกินควร และการขัดแย้งกันเองภายในใจของผมระหว่างเทรด ซึ่งจะส่งผลกระทบต่อการตัดสินใจในการเข้า-ออก ออเดอร์

(Note ผู้แปล : เข้าใจว่าการเขียนช่วยอย่างที่ผู้แต่งบอกได้ เพราะเวลาเขียนบทความ เราจะต้องไม่ฟุ้มเฟ้อ พูดแตกประเด็นมั่วไปเรื่อย จำเป็นต้องโฟกัสว่า เรากำลังพูดประเด็นอะไรอยู่ จึงทำให้เราโฟกัสอยู่กับหัวข้อหลักได้) และมันเป็นเครื่องมือที่ไม่เลวเลยสำหรับการประจานตัวเอง เพราะเป็นการประกาศความผิดพลาดของผมสู่สาธารณะด้วย

*http://www.youtube.com/watch?v=7FtAarvjwnQ&feature=plcp

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 5 : สิ่งสำคัญสุดในการโค้ชการเทรดให้ตัวเองต้นฉบับ

Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

Image Credit : google.com, keyword : Target + Goal

ล่าสุดผม (Dr. Bertt S.) ได้รับคำถามจากผู้อ่านมาว่า “ผมไม่มีเงินมากพอที่จะจ้างโค้ชการเทรด, ถ้าอยากจะโค้ชให้ตัวเอง ผมต้องทำอะไรบ้าง” เช่นเดียวกับ คำพูดเกี่ยวกับสุขภาพว่า “เราจะเป็นไปตามสิ่งที่เรากินเข้าไป”, ในเชิงจิตวิทยาก็เช่นกัน คือประสบการณ์ที่เราได้รับเข้าไปในจิตใจ จะหล่อหลอมตัวตนของเราขึ้นมาให้เป็นเรานั่นเอง

ถ้าเรามีแต่ประสบการณ์ที่เลวร้าย ภายในจิตใจของเราจะเริ่มสร้าง การขาดความมั่นใจ และขาดแรงจูงใจ, ทางกลับกัน ถ้าเรามีประสบการณ์ที่ดี มันจะส่งเสริมให้เรามีมุมมองที่ดีต่อทั้งเรื่องนั้นๆ และต่อตัวเราเอง

ถ้าอยากจะฝึกฝนการเทรดให้ตัวเอง, ก้าวที่สำคัญที่สุด คือการสร้างประสบการณ์ทีดี ในการเรียนให้แก่ตนเอง เพื่อให้มีแรงจูงใจ ความอยากทำต่อ และฝึกได้อย่างมีประสิทธิภาพ, ดังนั้นในการฝึกย่อยแต่ละขั้น เป้าหมายต้องไม่ยากเกินไป

เราไม่สามารถควบคุมการเคลื่อนไหวของตลาดได้ ดังนั้นเราจึงไม่สามารถควบคุมได้ว่า การเทรดครั้งหนึ่งๆ นั้นจะชนะเสมอไปหรือไม่, แต่เราสามารถที่จะควบคุมได้ว่า เราจะเทรดอย่างไรได้ นั่นคือ 1.จะเข้าอย่างไร 2.จะเข้าด้วยขนาด (Volume) เท่าไหร่ 3.จะออกอย่างไร และ 4.จะจำกัดการขาดทุนอย่างไร, การมีเงื่อนไขเหล่านี้จะช่วยให้เรามีเป้าหมายที่ชัดเจนในการเทรด (Note ผู้แปล : นั่นก็คือการมี “ระบบ” นั่นเอง) มากกว่าไปสนใจแค่ผลลัพธ์แพ้ชนะตอนปิดแต่ละออเดอร์

สิ่งสำคัญมากในการจะเป็นโค้ชการเทรดให้ตัวเอง ไม่แพ้การมีชุดเงื่อนไข (ระบบ) คือเป้าหมายแต่ละครั้ง ต้องอยู่ในระดับที่พอทำได้ และชัดเจน, เพื่อให้ตัวเราเองค่อยได้รับประสบการณ์เชิงบวกที่ดี เพื่อค่อยพัฒนาจิตวิทยาของเราให้ชื่นชอบการเทรด จะได้เดินหน้าฝึกเทรดต่อไปได้เรื่อยๆ และในการฝึกแต่ละครั้ง ก็ต้องมีเป้าหมายที่ชัดเจน, ถ้าฝึกโดยปราศจากเป้าหมาย ก็จะไม่มีความรู้สึกในการถึงเป้าหมาย ซึ่งจะไม่ก่อให้เกิดการสร้างความรู้สึกว่า เกิดทักษะ และความมั่นใจ ภายในจิตใจ

ทุกๆ ขั้นของการฝึก จึงควรจะมีการวางเป้าหมายที่แน่นอน ชัดเจน พอทำได้จริง และมุ่งหน้าสู่เป้าหมายใหญ่, ซึ่งเป้าหมายสูงสุดของการฝึกเทรด คือการเทรดได้ดี เช่นเดียวกับนักกีฬาที่ต้องการจะเล่นกีฬาได้ดี ซึ่งรู้ล่วงหน้าได้เสมอว่า ถ้าคุณฝึกได้บ่อย และมากพอ คุณจะได้รับผลตอบแทนในส่วนนั้นๆ อย่างแน่นอน

ถ้าฝึกโดยมีทั้ง “เป้าหมายที่ชัดเจน” และ “เป้าหมายอยู่ในระดับที่พอทำได้” แล้วถ้าคุณก็ทำได้สำเร็จ, ก้าวต่อก้าว, คุณกำลังสร้างความรู้สึกเชิงบวก ในการมุ่งหน้าสู่เป้าหมายสูงสุดของการเทรดนั่นเอง

(Note ผุ้แปล : ผม (Rojer cmFX) ขอเสริมจากต้นฉบับเล็กน้อย ในเรื่องของการวางเป้าหมาย, ดังที่ผมสอนนักเรียนมาตลอด คือสำหรับเป้าหมายย่อย คือ 1.ให้ฝึกโดยพยายามเข้าใจรายละเอียดของความรู้ส่วนย่อยแต่ละส่วนๆ ก่อน ส่วนเป้าหมายใหญ่ คือ

1.สำหรับช่วงแรกให้ฝึกใน Demo/Paper ก่อน เพื่อสร้างความคุ้นเคยกับทั้งระบบ และต่อสภาวะแวดล้อมการเทรดก่อน

2..จากนั้นค่อยลงเงินจริง โดยมีเป้าหมายแรกของพอร์ตเงินจริงอยู่ที่เทรดให้ได้เท่าทุนก่อน (เรียกว่าเทรดให้ได้ 0%) เพื่อไม่ให้เกิดการท้อระหว่างการฝึก จากนั้นถ้าทำได้แล้วค่อยๆ เพิ่มเป้าทีละนิด 5-10% ไม่แนะนำให้ตั้งเป้าเยอะๆ เช่น 50-100%

3.รักษาวินัยให้ได้ โดยไม่เสียทั้ง Money Management และไม่ออกนอกระบบ, เป้าหมายขั้นนี้ คือให้เกิดเป็นทักษะติดตัว

ซึ่งจะสังเกตได้ว่า แต่ละขั้นตอนมีเป้าหมายที่ชัดเจน และความยากอยุ่ในระดับที่พอทำได้ แต่ก็ไม่ง่ายจนรู้สึกว่าไม่ต้องทำก็ถึงเป้าแน่ๆ)

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 6 : คำถามสำคัญที่จะช่วยให้หลุดจากภาวะการเทรดตกต่ำ

ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

Image Credit : google.com, keyword : Mind Slump

ฤดูมรสุมเกิดขึ้นทุกปี, ภาวะตกต่ำในชีวิตก็จะเกิดกับทุกคน ทุกเรื่อง ไม่เว้นแม้แต่การเทรด ตามวิชาสถิติ, เทรดเดอร์ที่มี win rate 60% จะมีโอกาส 2.5% ที่จะเกิดภาวะแพ้ติดต่อกัน 4 ครั้งรวด, แม้ว่าจะดูเหมือนโอกาส 2.5% นั้นไม่เยอะ แต่ด้วยโอกาสความน่าจะเป็น ถ้าคุณเป็นเทรดเดอร์ที่เทรดนานๆ เมื่อปริมาณออเดอร์เยอะพอ เหตุการณ์นี้จะต้องเกิดแน่, และเมื่อเทรดเดอร์เผชิญกับภาวะแพ้ติดต่อกันแบบนั้น มักจะตีความกันว่า อยู่ในภาวะ “ตกต่ำ”

เทรดเดอร์บางคน ถึงกับกลัวภาวะตกต่ำนี้ เพราะเคยเห็นเทรดเดอร์คนอื่นในภาวะที่น่ากลัวนี้ พอร์ตติดลบหนัก หรือแม้แต่โดนไล่ออกจากอาชีพเทรดเดอร์, จึงทำให้คอยกังวลว่าผลงานตัวเองสักวันจะแย่ ซึ่งยิ่งทำให้คำทำนายว่า “เทรดเดอร์ทุกคนจะมีช่วงที่ตำต่ำ” เป็นจริงง่ายยิ่งขึ้นไปอีก

เมื่อเทรดเดอร์อยู่ในภาวะตกต่ำ คำถามแรกที่จะผุดขึ้นมาในใจคือ “ฉันทำอะไรผิด” ซึ่งคำถามนี้แม้เกิดจากความตั้งใจที่ดีในการแก้ปัญหา คือพยายามหาที่มาของปัญหา แต่บางครั้ง คำถามว่า “ทำอะไรผิด” นี้เองที่ทำให้เกิดปัญหาที่แท้จริง, จิตใจของเทรดเดอร์นั้น ไปยึดติดกับคำว่า “ปัญหา” มากเกินไป จนลืมคิดถึง “ความแข็งแกร่ง” ของตัวเองที่เป็นตัวนำพาพวกเขามาถึงจุดที่ประสบความสำเร็จตรงนั้น

เพราะเหตุผลนี้ คำถามที่สำคัญที่สุดในภาวะตกต่ำ คือ “อะไรคือสิ่งที่ฉันทำได้ดี” “อะไรคือจุดแข็งของฉันที่คนอื่นไม่มี” หรือ “อะไรคือสิ่งที่นำพาฉันให้ก้าวหน้ามาถึงตรงนี้ได้”

แบบเดียวกับที่เห็นเทรดเดอร์ที่กำลังชนะติดต่อกันเยอะๆ จะเริ่มเล่นนอกเกมที่ถนัดของพวกเขา, เมื่อเทรดเดอร์แพ้ติดต่อกันเยอะๆ ก็จะเริ่มมีปัญหากับการตัดสินใจ และจิตวิทยาพื้นฐาน, วิธีแก้ที่ถูกต้องสำหรับทั้งสองกรณี (ทั้งชนะเยอะ และแพ้เยอะ จนออกนอกเส้นทาง) คือให้โฟกัสไปที่การพัฒนา และย้อนกลับไปที่พื้นฐาน, ให้ย้อนกลับมาใช้ “ความแข็งแกร่งเฉพาะตัว” ของคุณ เมื่อคุณกำลังรู้สึกผิดปกติ, ด้วยวิธีนี้คุณจะหลีกเลี่ยงได้ทั้ง มั่นใจเกินไป และขาดความมั่นใจ ซึ่งเกิดจากการชนะ หรือแพ้ติดต่อกัน ที่เป็นผลมาจากโอกาสความน่าจะเป็นล้วนๆ นี่เป็นตัวอย่างคำถามที่จะช่วยให้เราโฟกัสอยู่บนความแข็งแกร่งเฉพาะตัวของเราได้

- ตลาดไหนที่เราเทรดแล้วประสบความสำเร็จ

- Time Frame ไหน (รวมถึงระยะเวลาที่ถือนานแค่ไหน) ที่ประสบความสำเร็จ

- ช่วงเวลาไหน ในหนึ่งวัน ที่รู้สึกว่าชนะบ่อยสุด

- สัญญาณ และแผนการเทรดไหนที่ใช้แล้วชนะบ่อยที่สุด

- เล่นสั้นกับเล่นยาว อันไหนทำให้กำไรดีกว่ากัน สำหรับคุณ

- ขนาดของออเดอร์ และ Stop Loss แบบไหนที่เข้ากับคุณที่สุด

- การเตรียมตัวแบบไหน ที่คุณจะทำตอนที่อยู่ในภาวะที่พร้อมที่สุด

- ในภาวะที่คุณเทรดได้ดี คุณรับมือกับการแพ้อย่างไร

แนวคิดหลัก คือให้รับมือกับภาวะตกต่ำนี้ โดยการกลับมาเล่นในเกมที่คุณทำได้ดี ซึ่งมายความว่า คุณจะต้องคอยเก็บสถิติมาตลอดอายุการเทรดของคุณ และระหว่างทางต้องคอยตรวจสอบเพื่อระบุว่า ภาวะไหนจะส่งเสริมความเจิดจรัสของคุณได้ดีที่สุด, ซึ่งความเจิดจรัสนี้จะเกิดจากพรสวรรค์ ทักษะ ความสนใจ และโอกาสของคุณเอง

มันยากที่จะอยู่ในวินัย และขยันต่อไปอย่าเคย เมื่อทุกอย่างในชีวิตไปได้สวย และง่ายไปหมด, ทางกลับกันมันก็ยากที่จะโฟกัส “วิธีแก้ปัญหา” เมื่อเกิดปัญหา, ถ้าคุณเอาแต่ถามคำถามว่า “ปัญหาเกิดจากอะไร” ก็จะทำให้จิตวิทยาของคุณโฟกัสผิดที่ และทำให้แก้ปัญหาหนักขึ้นไปอีก

ภาวะตกต่ำนั้นจะอยู่แค่ชั่วคราว ถ้าคุณไม่ลืม “จุดแข็งที่ดีที่สุดของคุณ” และยืนหยัดฝ่าฟันร่วมกับมัน ดังที่คุณเคยทำมาในอดีต

(Note ผู้แปล : พูดง่ายๆ คือ เวลาเกิดภาวะตกต่ำ อย่าไปพยายามหาว่าทำอะไรผิด แต่ให้คิดว่าเราเคยทำอะไรถูก ถนัดอะไรแทน แล้วก็กลับมาทำในสิ่งเหล่านั้นแทน จนกว่าจะผ่านพ้นภาวะตกต่ำนั้นไป)

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 7 : วิธีทำงานของ เทรดเดอร์ชั้นนำ

สัปดาห์นี้ ผม (Dr. Brett S.) ต้องติดต่องานกับองค์กรเทรดต่างๆ จึงต้องพบเจอกับบริษัทเทรดชั้นนำ รวมทั้งตัวเทรดเดอร์มือเอกของบริษัทเหล่านั้น ซึ่งเป็นประสบการณ์ที่ล้ำค่ามาก, ผมมีข้อสังเกตหลายอันที่ผมเห็นด้วยตาตัวเองมาในหลายวันนี้

1. เทรดเดอร์ชั้นนำจำนวนมากจะติดตาม และเทรดในตลาดหลายๆ แห่ง, พวกเขาจะไปยังที่ที่โอกาสกำลังเกิดขึ้น ณ ตอนนั้น, ถ้าขณะใดขณะหนึ่งตลาดหนึ่งกำลังเงียบเหงา ไร้ Volume พวกเขาก็ยังมีตลาดอื่นให้มอง, แตกต่างจากเทรดเดอร์มือใหม่รายย่อย ที่จะปักหลักอยู่ที่ตลาดแห่งเดียว แต่จะเทรดปริมาณเยอะขึ้นเพื่อพยายามทำให้บัญชีเล็กเติบโตขึ้นได้ แม้ในภาวะที่ตลาดเดิมเหือดแห้ง, เทรดเดอร์มืออาชีพจะมีมุมมองต่อตลาดแบบมุมอง ภาพใหญ่สู่ภาพย่อย ที่ครอบคลุม (มองภาพจากแนวโน้มของเศรษฐกิจใหญ่ หรือทั้งกลุ่มธุรกิจ แล้วไปดูบริษัทแต่ละอัน) และพวกเขาจะมีแบบแผน วิธีมองตลาดที่ชัดเจนเพราะทำจนชิน ซึ่งเทรดเดอร์ที่ไร้ประสบการณ์จะไม่มีเรื่องนี้

2. เทรดเดอร์ชั้นนำจำนวนมากจะมองภาพรวม, เนื่องจากพวกเขาติดตามตลาดหลายๆแห่ง พวกเขาจึงระวังความสำพันธ์ระหว่างตลาดเหล่านั้น, สิ่งนี้ทำให้พวกเขาพัฒนาแนวคิดที่เชื่อมตลาดทั้งหลายเข้าด้วยกัน สร้างภาพใหญ่ขึ้นมาเป็นหนึ่งเดียว, ตัวอย่างที่ชัดมาก คือการรู้ว่า อัตราดอกเบี้ยรอบโลกเป็นอย่างไร ที่ไหนถูก ที่ไหนแพง จึงทำให้เห็นง่ายมาก ว่าเงินจะไหลจากไหนไปสู่ที่ไหน, อีกตัวอย่างคือการรู้ว่าสินทรัพย์หนึ่ง ถูกตั้งราคาไว้เท่านี้ แล้วถ้าเทียบกับสินทรัพย์เดียวกันที่ตลาดอื่น พบว่าราคาไม่ตรงกัน ก็จะเห็นโอกาส, เทรดเดอร์มือใหม่ มักจะเพ่งอยู่กับรูปแบบเล็กๆ จนทำให้ลืมมองสิ่งแวดล้อมข้างๆ ทำให้ขาดการมองภาพใหญ่ และไม่มีความคิดเกี่ยวกับราคาที่เหมาะสม หรือไม่เหมาะสมแบบที่มืออาชีพมอง

3. ทุกบริษัทเทรดชั้นนำมีตำแหน่ง “ผู้จัดการความเสี่ยง” ซึ่งจะคอยติดตามผลงานของ เทรดเดอร์แต่ละคน และผลงานรวมของทั้งบริษัท, ผู้จัดการความเสี่ยงจะช่วยปรับขนาดของออเดอร์ ตามความหมาะสมสำหรับเทรดเดอร์แต่ละคน และจะมีส่วนสำคัญอย่างมาก ในช่วงที่เทรดเดอร์เข้าสู่ภาวะตกต่ำ , หน้าที่บริหารความเสี่ยงนี้หากจะให้เทรดเดอร์แต่ละคนทำด้วยตัวเอง มันจะยากมาก, แต่เทรดเดอร์ระดับมือเอก ก็จะพยายามใช้เวลา และความพยายามค่อนข้างเยอะในการบริหารความเสี่ยงนี้ด้วยตัวเอง พวกเขาจะรู้ว่าต้องการกำไรสำหรับแต่ลออเดอร์เท่าไหร่ แล้วก็จะใช้ความเสี่ยงที่เหมาะสมลงไป, เป็นเรื่องปกติที่จะเห็น “เทรดเดอร์เล็กๆ จะใช้ความเสี่ยงที่มากกว่า เทรดเดอร์ใหญ่ๆ”

(Note ผู้แปล : ตัวอย่างเช่น พอร์ตทุนเท่ากัน มือใหม่มักจะอยากเทรด Lot หนักมากกว่ากันเยอะ เทียบกับมืออาชีพ)

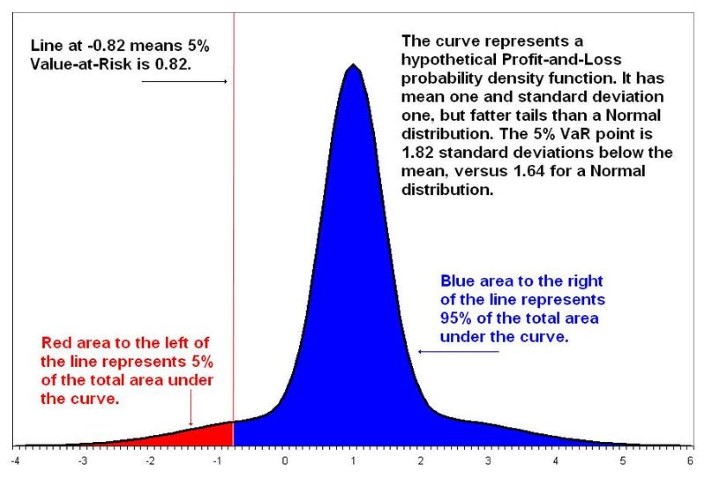

4. เทรดเดอร์ชั้นนำจำนวนมากหวังไม่เว่อร์ (มีเป้าเติบโตที่สมเหตุสมผล) , เรื่องนี้น่าสนใจมาก ผมไม่เคยได้ยินเทรดเดอร์มืออาชีพคุยกันว่า ตั้งเป้าจะทำให้ทุนโตขึ้นเป็นสามเท่าในหนึ่งปี, แต่เป้าหมายขนาดนี้จะได้ยินจากเทรดเดอร์เล็ก ที่รู้สึกหลังชนฝา จนต้องมีเป้าขนาดนี้เพื่อให้รอดต่อไป และใช้ความเสี่ยงระดับสูงแบบนี้, เทรดเดอร์ชั้นนำจะมุ่งเน้นอยู่ที่ “ความยั่งยืน” และชอบผลตอบแทนที่มาจากความเสี่ยงที่ปรับแล้ว, ผมไม่เคยเจอเทรดเดอร์เล็ก สนใจเรื่องการปรับความเสี่ยง หรือ Sharp Ratio ของเขา, ยกตัวอย่างเช่น ผมไม่คิดว่า เทรดเดอร์มือใหม่สามารถอธิบายถึงหลักการของ VAR คืออะไรด้วยซ้ำไป

(Note ผู้แปล : VAR : Value at Risk , ขออนุญาตอธิบายคร่าวๆ ด้วยความเข้าใจอันมีน้อยนิดของผมว่า VAR คือ ค่า (Value) ที่จะมีโอกาสเสี่ยง(Risk) ที่จะสูญเสียไปในช่วงเวลาที่กำหนด เช่นถ้าพอร์ตเรามี 5% VAR ที่จะเสีย 1 ล้าน ในหนึ่งวัน หมายความว่า ในหนึ่งวันพอร์ตเราจะมีโอกาสเสียเงินหนึ่งล้านเป็นโอกาส 5% (โดยเงินทุนรวมในพอร์ตคงจะมีมากกว่า 1 ล้าน เช่นอาจจะมี 500 ล้าน) หรือกล่าวอีกมุมว่า ตัวเลขนี้แสดงถึงว่า พอร์ตเรามีโอกาสที่จะเสียเงิน 1 ล้าน ภายใน 1 วัน ถ้าเราเทรดติดต่อกัน 20 วัน (1 / 20 = 5% ), ซึ่งค่า VAR นี้นิยมใช้กันมากในการประเมินความเสี่ยง, ในหนังเรื่อง “Margin Call” ที่พูดถึงกราฟอันหนึ่งไว้ว่า ความเสี่ยงของบริษัท LEHMAN-BROTHERS ได้เกินขอบเขตที่รับได้ของกราฟไปแล้ว อันเป็นจุดเริ่มต้นของการล่มสลายของบริษัทนี้ และนำไปสู่ Hamburger Crisis ของอเมริกา ในหนังไม่ได้อธิบายว่ากราฟอะไร แต่น่าจะเกี่ยวข้องกับค่านี้ด้วย)

ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

Image Credit : google.com, keyword : VAR

5.เทรดเดอร์ชั้นนำจำนวนมากใช้จิตวิทยาเป็นจุดแข็งของตัวเอง , เทรดเดอร์มือใหม่มักจะไม่มีประสบการณ์ด้านจิตวิทยาการเทรด, ปกติแล้วถ้าเทรดเดอร์ขาดวินัย, การคุมอารมณ์ ฯลฯ พวกเขาก็จะไม่ได้เข้าทำงานในบริษัทเทรดดีๆ ด้วยซ้ำไป, ที่จริงแม้แต่เทรดเดอร์ที่ยอดเยี่ยม ก็จะมีวัน Draw Down เช่นกัน, แต่พวกเขาจะฝ่าฟันมันไปโดยมุ่งเน้นหาจุดแข็งของตัวเอง

(Note ผู้แปล : เหมือนที่พูดถึงไว้ในบทแปลจิตวิทยาตอนที่ 6 ว่าจะฝ่าฟันช่วงตกต่ำไปได้ ต้องหาจุดแข็งไม่ใช่จมอยู่กับจุดอ่อน และปัญหา) ไม่ใช่พยายามฝ่าโดยการไปพัฒนาอะไรง่ายๆ เช่น แผนการเทรดใหม่ๆ, จุดแข็งที่สำคัญนั่นแหละที่เป็นสิ่งที่เกี่ยวข้องโดยตรงกับจิตวิทยาการเทรด ซึ่งมือใหม่ไม่มี, “เมื่อผลการเทรดแย่ลง ต้องคิดบวกให้มากขึ้น” นี่แหละคือสิ่งที่มือใหม่ไม่เข้าใจกัน

บทสรุป : สุดท้ายแล้ว สิ่งที่จะแยกระหว่างเทรดเดอร์มืออาชีพกับมือใหม่ออกจากกัน คือ “วิธีทำงาน” ไม่ใช่ “แผนการเข้าออก”, ถ้าอยากจะเป็นมืออาชีพ ก็ต้องทำงานแบบที่มืออาชีพทำกัน, เทรดเดอร์ชั้นเยี่ยมที่ผมรู้จัก จะใช้เวลาค่อนข้างเยอะในเรื่องศึกษาตลาด, สร้างภาพรวมการเทรด และติดตามความเป็นไปรอบโลก, เราอาจจะวัดความเป็นมืออาชีพ ได้จากอัตราส่วนของเวลาที่ใช้ระหว่างเวลาเตรียมตัวกับเวลาเทรดจริง, เทรดเดอร์ที่เก่งที่สุด ก็เหมือนนักกีฬาที่เก่งที่สุด คือพวกเขาจะใช้เวลาในการฝึก ขัดเกลาฝีมือตลอดเวลา นอกเวลาแข่งขัน, และระหว่างการฝึกฝน พวกเขาไม่เพียงแค่ใช้จิตวิทยาในการพัฒนาผลการฝึก แต่พวกเขาถึงขั้นมีจิตวิทยาว่า การพัฒนาผลงานให้ดีขึ้น เป็นส่วนหนึ่งของความเป็นมืออาชีพ และเป็นส่วนหนึ่งของชีวิตประจำวันไปเลย

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 8 : เมื่อกังวลว่าเทรดได้ไม่ดี

ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

Image Credit : google.com, keyword : Anxiety

มีปัญหาอยู่อันหนึ่งเป็นปัญหาโลกแตก สำหรับเทรดเดอร์ทุกคน ไม่ว่าจะป็นเทรดเดอร์ใหญ่ในธนาคารแห่งชาติ หรือเทรดเดอร์อิสระ Part-time ก็ตาม ก็จะมีปัญหา “ความกังวล เรื่องผลงาน”

ความกังวลเรื่องผลงาน มีผลกระทบโดยตรงต่อฝีมือ แม้แต่กับคนที่ประสบความสำเร็จอย่างสูง ไม่ว่าในสาขากีฬา, ศิลปะการแสดง, และเกมใช้ทักษะสูง เช่น หมากรุก หรือโปกเกอร์, ผลกระทบมันจะเกิดขึ้นเมื่อเกิดความตระหนักในความสำคัญของการกระทำตอนนั้น ซึ่งจะไปส่งผลรบกวนผลงานหรือฝีมือดั้งเดิม

ฝีมือหรือทักษะในการแข่งขันระดับสูงนั้น ปกติแล้วต้องฝึกกันให้อยู่ในระดับ “อัตโนมัติ” ที่เหนือกว่าขั้น “ความรู้ตัว”, ซึ่งความเป็นอัตโนมัตินี้ จะยิ่งสำคัญ ถ้าเป็นการแข่งขันที่ใช้ความเร็วสูง เช่น รถแข่ง, นักบินรบ, นักกีฬาเบสบอล ตำแหน่งตีลูก และเทรดเดอร์เทรดสั้น, เมื่อนักกีฬาไปโฟกัสกับความสำคัญของผลลัพธ์มาก ก็จะนำไปสู่การดึงเอา “ความรู้ตัว” ขึ้นมาแทนที่เหนือ ความเป็น “อัตโนมัติ” , จึงกลายเป็นว่าผลงาน (ที่ปกติเกิดจากอัตโนมัติล้วนๆ) ถูกรบกวนเต็มๆ นั้นเอง

อีกตัวอย่างหนึ่งที่ชัดเจน คือนักกีฬาบาสเก็ตบอกที่กำลังยิงลูกโทษ ตอนวินาทีสุดท้ายของเกม ที่เป็นลูกที่ตัดสินแพ้ชนะทั้งเกมเลย หรือนักกอล์ฟที่กำลังพัตต์ลูกตัดสินแพ้ชนะทั้งทัวนาเมนท์, การตะหนักถึงความสำคัญของผลลัพธ์ของลูกสำคัญนั้น ทำให้นักกีฬาเล็งลูกอย่างระมัดระวังมากขึ้นเป็นพิเศษ จึงทำให้ผิดเพี้ยนจากท่าธรรมชาติปกติโดยสิ้นเชิง, เทียบเคียงแบบเดียวกัน สำหรับการเทรด เทรดเดอร์จะคิดมากเกิน ระวังตัวมากเกิน ทำให้ไม่กล้าเทรดแบบธรรมชาติ ซึ่งมักจะทำให้ไม่กล้าเข้าด้วยสัญญาณที่ปกติกล้าเข้า จึงทำให้พลาดโอกาสไปจำนวนมาก, การไปลดความเสี่ยง (จากที่คำนวณไว้แล้วว่าเหมาะสม) ย่อมทำให้โอกาสได้รางวัลลดลงตาม ซึ่งจะส่งผลกระทบโดยตรงต่อผลงาน

แล้วอะไรคือสาเหตุของ “ความกังวล เรื่องผลงาน” นี้ ? มันเกิดได้จากสาเหตุมากมาย เช่นการเทรดเสียหนึ่งออเดอร์ แล้วก็กังวลว่าเป็นจุดเริ่มต้นของการตกต่ำ จึงกลายเป็นปัญหาจริงๆ ตามมา, หรือเปลี่ยนสิ่งแวดล้อม เช่นย้ายบริษัทหลักทรัพย์ จึงใจร้อนอยากจะสร้างผลงาน สร้างความประทับใจให้บริษัทใหม่, การมีลูกซึ่งทำให้ตระหนักถึงภาระทางการเงินที่เพิ่มขึ้น หรือแม้แต่การปรับเปลี่ยนขนาดของออเดอร์, เปลี่ยนความเสี่ยงก็ตาม, การไปโฟกัสว่ามีการเปลี่ยนแปลงพวกนี้จะทำให้อารมณ์ บรรยากาศ และความรู้สึกของเทรดเดอร์เปลี่ยนไป, ซึ่งจะเป็นชนวนในการเกิดความกังวลต่อมา

มันมีเทคนิคหลายอันที่จะเอาชนะ “ความกังวล เรื่องผลงาน” นี้, แต่ก่อนที่ผม (Dr. Brett) จะนำเสนอให้ทุกท่านอ่าน ผมก็อยากจะได้รับการตอบสนองจากผู้อ่าน โดยอยากให้คอมเมนท์วิธีของท่านเองก่อน (Note ผู้แปล : ผู้แต่งเขาเลือกใช้เทคนิค ให้ผู้อ่านมีส่วนร่วม ซึ่งผมก็ชอบ และเห็นด้วย)

ความกังวลเรื่องผลงาน เป็นสิ่งท้าทายอย่างหนึ่งที่เทรดเดอร์ทุกคนต้องเจอ ณ จุดใดจุดหนึ่ง หากเลือกเดินเส้นทางสายเทรด, สิ่งที่สำคัญ ก็คืออย่าปล่อยให้ความกังวล กลายเป็นจุดเริ่มต้นของปัญหา, คำใบ้ที่จะทำให้คุณผ่านไปได้ เช่นความเชื่อมั่นในตัวเอง, อย่าสงสัยในตัวเอง, ความแข็งแกร่งของจิตใจ เป็นต้น, หากคุณเดินทางมาได้ไกลพอ ด้วยฝีมือของคุณแล้ว ก้าวต่อไปของคุณ มันก็แค่อีกก้าว, ออเดอร์ต่อไปของคุณ ก็เป็นแค่หนึ่งออเดอร์แค่นั้น ถ้าคุณเล่นตามแผน เทรดตาม Money management แล้ว แค่หนึ่งออเดอร์คงจะไม่ถึงกับเปลี่ยนชีวิตของคุณทั้งชีวิตหรอก จริงไหม ?

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 9 : การเสพติดการเทรด

ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

Image Credit : google.com, keyword : alcoholic

การเสพติดการเทรด ก่อนที่เราจะไปสู่เรื่อง การเสพติดการเทรด, ผมจะอธิบายว่า นักจิตวิทยาจะประเมินปัญหาการเสพติดแอลกอฮอล์จากผู้เสพติดอย่างไร, นี่เป็นคำถามที่มักจะใช้กันในการประเมินการเสพติดแอลกอฮอล์

1.คุณพบว่าการดื่มเหล้าของคุณ นำไปสู่เหตุการณ์ที่ไม่พึงประสงค์

2.คุณเคยรู้สึกผิดกับการดื่มของคุณ

3.คุณต้องการจะดื่มในปริมาณที่มากเกินจุดที่ทำให้รู้สึกดี

4.คุณรู้สึกว่าตัวเองเปลี่ยนไป เมื่อดื่มมากเกินขนาดพอดี

5.คุณรู้สึกว่ามันยากที่จะหยุดพักการดื่ม, แม้ว่าลึกๆ แล้วจะรู้ว่า ตรงไหนที่จะดื่มพอดี และควรหยุดตรงนั้น

6.คุณดื่มเพราะมันทำให้คุณรู้สึกดี รู้สึกว่าคุณมีค่าอีกครั้ง

7.คุณไม่สามารถควบคุมได้ว่าคุณควรจะดื่มเท่าไหร่ในบางครั้ง

8.คุณรู้สึกโกรธถ้ามีคนถามเกี่ยวกับการดื่มของคุณ

9.คุณสัญญากับตัวเองว่า จะดื่มปริมาณแค่นั้น เพื่อให้ได้ไปดื่ม, แต่สุดท้ายก็ดื่มมากกว่าที่สัญญาไว้

10.คุณจะดื่มทุกครั้งที่มีจังหวะให้ดิ่ม แม้ว่าความจริงแล้วไม่ควรดื่มในสถานการณ์นั้น

สำหรับหัวข้อ การเสพติดการเทรด : เปลี่ยนคำถามข้างบนทั้งหลายจาก "การดิ่ม" เป็น "การเทรด" ก็จะได้ดังนี้

1b.คุณพบว่าการเทรดของคุณ นำไปสู่เหตุการณ์ที่ไม่พึงประสงค์

2b.คุณเคยรู้สึกผิดกับการเทรดของคุณ

3b.คุณต้องการจะเทรดในปริมาณที่มากเกินจุดที่ทำให้รู้สึกดี

4b.คุณรู้สึกว่าตัวเองเปลี่ยนไป เมื่อเทรดมากเกินขนาดพอดี

5b.คุณรู้สึกว่ามันยากที่จะหยุดพักการเทรด, แม้ว่าลึกๆ แล้วจะรู้ว่า ตรงไหนที่จะเทรดพอดี และควรหยุดตรงนั้น

6b.คุณเทรดเพราะมันทำให้คุณรู้สึกดี รู้สึกว่าคุณมีค่าอีกครั้ง

7b.คุณไม่สามารถควบคุมได้ว่าคุณควรจะเทรดเท่าไหร่ในบางครั้ง

8b.คุณรู้สึกโกรธถ้ามีคนถามเกี่ยวกับการเทรดของคุณ

9b.คุณสัญญากับตัวเองว่าจะเทรดปริมาณแค่นั้น เพื่อให้ได้ไปดิ่ม, แต่สุดท้ายก็เทรดมากกว่าที่สัญญาไว้

10b.คุณจะเทรดทุกครั้งที่มีจังหวะให้เทรด แม้ว่าความจริงแล้วไม่ควรเทรดในสถานการณ์นั้น

เป็นที่ยอมรับกันว่า ความกลัว และความโลภ เป็นปัจจัยที่จะกระทบต่อการเทรด, แต่ปัญหาที่ใหญ่ที่สุดของการเทรดที่ผมพบในฐานะนักจิตวิทยา คือ "การเสพติดการเทรด",

เทรดเดอร์ที่ประสบความสำเร็จต้องการที่จะเทรด จะมี "ความรัก" ต่อการเทรด คือทำด้วยความเข้าใจ ยอมรับทั้งข้อดี และข้อเสียของการเทรด โดยเฉพาะการเข้าใจว่าแพ้เป็นส่วนหนึ่งของการเทรด,

ส่วนเทรดเดอร์ที่เสพติดการเทรดจะมี "ความหลง" ในการเทรด คือคิดถึงการเทรดในลักษณะอยากจะ "ทำ" เพราะมันตื่นเต้น ติดใจในการได้เทรด, เทรดเดอร์ที่อยู่ในภาวะเสพติด จะไม่ยอมบริหารความเสี่ยง จะใช้ความเสี่ยงที่สูงมาก เพราะความเสี่ยง และความตื่นเต้น คือสิ่งที่พวกเขากำลังมองหา ไม่ได้ทำเพราะเป็นหน้าที่, พวกเขาจะไม่ยอมหยุดเทรด แม้ว่าจะเสียเงิน เพราะเป้าหมายของพวกเขา คือการ "ได้เทรด" ไม่ใช่"กำไร", ผู้เสพติด จะมีวงจรที่วนอยู่ระหว่าง รู้จักผิดชอบชั่วดี กับขาดความรู้สึกผิดแล้วเข้ากระทำ เทรดเดอร์ที่ดีจะเทรดอย่างสม่ำเสมอ, ผู้เสพติดการเทรดจะเทรดอย่างเยอะเกินพอดี

เมื่อคุณแยกออกระหว่างสองประเภทนี้แล้วก็ให้ทำในสิ่งที่ควรทำ ก่อนที่การเสพติดจะทำลายชีวิตการเทรดของคุณ และผู้ที่ฝากชีวิตไว้กับคุณ, คุณเปลี่ยนแปลงมันได้ ! จงรักษาสมดุลระหว่างการเทรดกับความสุขในชีวิตเถอะ !

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี

[จิตวิทยาการลงทุน] Part 10 : แนวคิดของเทรดเดอร์ที่ประสบความสำเร็จ

ต้นฉบับ Credit : Dr.Brett N. Steenbarger / www.brettsteenbarger.com

Image Credit : www.sfomag.com

บทความนี้เป็นส่วนหนึ่งของการสัมภาษณ์ ดร.Brett S. โดยนิตยาสาร SFO (Stock, Futures and Options) Gail Osten เป็นผู้สัมภาษณ์, ภายใต้บทความชื่อ“The Windmills of Your Mind and the Pathway to Your Trades”

Gail Osten: ช่วยบอกหน่อยว่า เทรดเดอร์สามารถพัฒนาการเทรดของตัวเอง โดยการโฟกัสในสิ่งที่ตัวเองทำได้ดี, เพราะเทรดเดอร์ส่วนใหญ่ชอบโฟกัสในสิ่งที่ตัวเองทำพลาด, รวมทั้งความสำคัญเกี่ยวกับการบันทึกการเทรดสักเล็กน้อย

Brett Steenbarger: หัวใจของการบำบัดแบบ “โฟกัสที่การแก้ปัญหา” คือให้ตรวจสอบว่า คุณกำลังทำอะไร เมื่อคุณมุ่งหน้าสู่เป้าหมายของคุณ, ตอนที่คุณทำเป้าหมายสำเร็จ คุณทำอะไรบ้าง? การกระทำไหนที่ทำให้คุณสำเร็จ? คุณอยากจะระบุสิ่งนั้นให้ได้ (สิ่งที่คุณทำได้ดี จนทำให้คุณสำเร็จ) เพื่อที่ว่าคุณจะได้ทำสิ่งนั้นๆ มากขึ้นอีก ซึ่งจะทำให้คุณทำในสิ่งที่เหมาะกับคุณมากขึ้นเรื่อยๆ, ผมคิดว่าหลักการนี้ใช้ได้ดีกับการเทรดเช่นเดียวกัน ซึ่งเราได้เรียนรู้มาจากเทรดเดอร์ที่ประสบความสำเร็จส่วนใหญ่ว่าเขาก็ใช้วิธีนี้, เช่นที่ผมตรวจสอบการเทรด โยการระบุรายละเอียดของการเทรด เช่นความยาวนานในการถือออเดอร์, ช่วงเวลาของวันในการเข้าออเดอร์, ขนาดของออเดอร์โดยเฉลี่ย ก็จะเห็นได้ว่าการเทรดแบบไหนที่ ผมทำได้ดี และแบบไหนไม่ดี,

(Note ผู้แปล : Dr. Brett ไม่ได้พูดถึงความสำคัญของการบันทึกตรงๆ แต่ก็จะเห็นได้จากคำพูดว่า ถ้าไม่เคยมีการบันทึกการเทรด จะไม่สามารถวิเคราะห์ได้เลย ว่ารูปแบบการเทรดไหนที่เราทำได้ดี และทำได้ไม่ดี, ดังนั้นการบันทึกการเทรดจึงเป็นเหมือนบันไดขั้นแรกสู่การพัฒนา)

อีกสิ่งที่ช่วยทำให้พัฒนาได้มากเลยสำหรับผม, และผมคิดว่าเทรดเดอร์ท่านอื่นก็น่าจะเหมือนกัน, คือการที่เลิกโทษตัวเองเมื่อแพ้ และเข้าใจว่าการสูญเสียเป็นส่วนหนึ่งของการทำธุรกิจทุกชนิด และไม่ต้องไปยึดติดกับมัน แต่ให้ไปโฟกัสที่การเทรดที่เราชนะ และศึกษามันออกมาว่า ทำไมถึงชนะ และก็ทำในสิ่งเหล่านั้นให้มากขึ้น

Gail Osten: อืม, ฟังดูเหมือน วิธีที่ใช้กันในการเติบโตของอาณาจักรธุรกิจใหญ่ๆ คือการบริหารความสูญเสีย โดยเข้าใจว่า มันเป็นค่าใช้จ่ายในการทำธุรกิจที่เลี่ยงไม่ได้

Brett Steenbarger: ใช่แล้ว, ผมคิดว่า มันคือแนวคิดที่สำคัญที่จะช่วยได้เยอะ, ถ้าคุณเป็นนักกีฬาบาสเก็ตบอล แม้ว่าคุณจะเก่ง แต่คุณก็จะยิงพลาดจำนวนครึ่งหนึ่ง, ถ้าคุณเป็นนักกีฬาเบสบอล แม้ว่าคุณจะเก่ง คุณก็จะ Out มากกว่าตีโดน และ walk, ดังนั้นคุณจะต้องเข้าใจว่าการพลาดเป็นส่วนหนึ่งของเกม และไม่ไปยึดติดว่ามันเป็นความล้มเหลวของคุณ, แนวคิดหลัก คือต้องได้โอกาสที่ดีในการเล่น เลือกเข้าทำ (ยิง/ตีลูก) เมื่อโอกาสสวย ซึ่งถ้าทำแบบนี้ความน่าจะเป็นจะเข้ามาช่วยคุณในระยะยาว, ซึ่งหลักการนี้ใช้ได้เหมือนกันในการเทรด, ฉะนั้นถ้าคุณเลิกโทษตัวเองว่าคุณพลาด แล้วมาโฟกัสในสิ่งที่คุณทำได้ถูก ทำได้ดี แล้วก็ทำมันต่อไปมากขึ้นเรื่อยๆ ความน่าจะเป็นก็จะเข้ามาช่วยให้คุณ มีโอกาสชนะการเทรดมากขึ้น เทรดได้ดีขึ้นกว่าเดิมมาก

#เทรด #forex #สอนforx #เรียนforex #สอนforexฟรี #เรียนforexฟรี